・結婚や出産をきっかけに今後の子育て資金、老後資金について考えている

・資産形成の手段として、学資保険にしようか定期預金にしようか、投資にしようか迷っている

・投資の手段としてジュニアNISAに興味がある

【保険VS貯金VS投資】教育資金どう準備したらいい?子育て世帯の資産形成比較

当サイトでは「非課税枠フル活用」をコンセプトに、なるべく多くの方が、なるべく楽に、なるべく挫折することなく、かつ再現性高く非課税投資を始められるようにロードマップを作成しています。

特に、子どもの成人後の資産形成手段の一つとしてジュニアNISAの活用を紹介していますが、ジュニアNISAは手段であって、目的ではありません。

目的は各家庭ごとに異なるものだとは思いますが、おそらくは子どもの将来のための資金調達が目的の方が多いのではないでしょうか。

前回の記事では厚労省や国交省のデータをもとにしながら夫婦二人の生活にかかる費用を紹介しました。

妻

妻平均的な収入の夫婦が平均的な生活をしながら子育てをすると、子ども全員が小中高大で公立・国立に通ったとしても子ども3人が限界になる計算だったわね!

前回の記事で子育て世帯の収入と支出の「一般」が分かったと思います。

次に考えるべきは「一般」からどうやって収入を増やすか、どうやって支出を減らすかよね!

「収入を増やす」については一旦置いておいて、「支出を減らす」については節約の記事で解説しています!

この記事ではこうして捻出した資金をどう活用して老後資金や教育資金を作っていくのかという部分に焦点を当てましょう!

この記事では収入を増やし、支出を減らして捻出した資金で、どう老後資金や教育資金を作っていくのか、費用を用意するのに貯金、保険、ジュニアNISAなど様々な選択肢がありますがそれぞれのメリット・デメリットは何なのかを解説します。

教育資金の準備方法①定期預金

定期預金って一番手堅いイメージがあるわよね!

定期預金とは

定期預金とは、預け入れから一定期間お金を引き出せない預金のことです。

資金が拘束される分、普通預金よりも高い金利が適用されます。

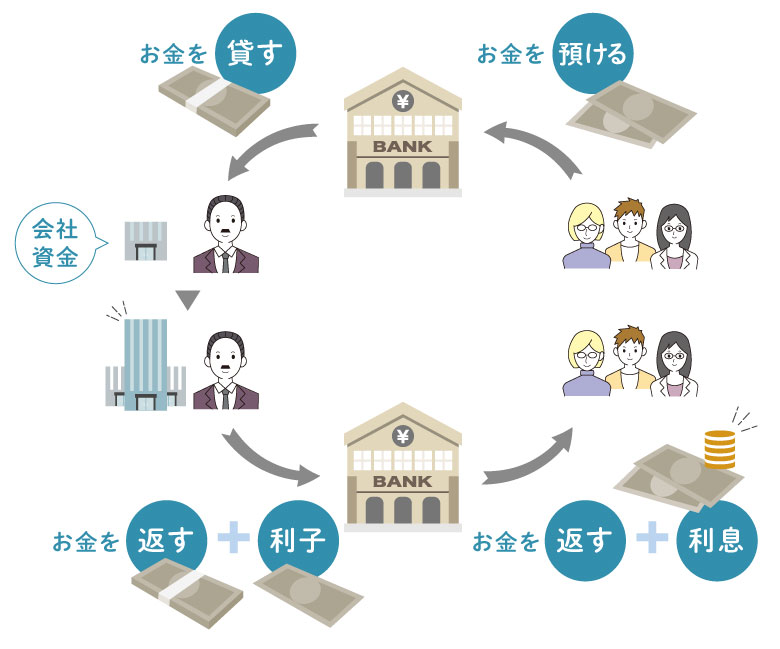

そもそも定期預金を行っている「銀行」という組織の役割と機能についてお話しておきましょう。

中学校の公民の教科書にも載っていますが、銀行の役割は「金融仲介」「信用創造」「決済」です。

- 金融仲介:貸したい人と借りたい人の仲介する機能

- 信用創造:預金を貸し出すことでさらなる預金を増やす機能。通貨量を増やすことで経済を円滑にする

- 決済:口座振替や送金する機能

これらの機能から金利や手数料をとり、預金してくれた人に金利をつけます。

貸した人からとる金利+手数料 > 預金した人につける金利

ならば銀行は損しないということですね!

そんな銀行にとって定期預金は良い商品だと考えます。定期預金の定義をもう一度見てみると、

「預け入れから一定期間お金を引き出せない預金」が定期預金です。

「貸した人からとる金利+手数料>預金した人につける金利ならば銀行は損しない」と言いましたが、定期預金のように長期間引き出されないお金を得たほうが銀行が貸せるお金が増えるわけですから、定期預金の利用者に支払う金利を上げても銀行は儲かるのです。

定期預金の金利が普通預金より高いのはこういう理由だったのね!

定期預金のメリット3点

定期預金のメリットは

- 普通預金に比べて金利が高い

- 元本保証がある

- 途中解約すると金利が下がるという心理的なハードルから、お金を貯めやすい

教育資金も老後資金も大事なお金だから手堅く貯めたい人にはおすすめってことよね!

これらのメリットは世間的に言われることが多いけど、

本当にメリットなのか一歩引いた目線で再考してみましょう!

結論からいうと子育て世帯の資産形成に定期預金はおすすめしません。

定期預金のメリット①普通預金に比べて金利が高い

メリットの一つ目「普通預金に比べて金利が高い」について考えてみましょう。

本当に普通預金金利より金利が高いのか具体的な例で比較してみましょう!

2022年10月現在で利率が最も高い新生銀行の定期預金(1年もの)でも金利は0.3%です。これは500万円を預けた場合、1年後に15000円(税引き後11950円)利息が増えることを意味しています。

ただし、途中解約した場合、多くの銀行では普通預金金利が適用されるため、新生銀行でいくと、普通預金金利の0.001%となってしまいます。

定期預金って途中解約すると普通預金金利になっちゃうのね。

一方、2023年7月現在普通預金で最も金利が高いのはauじぶん銀行とSBI新生銀行です。

以下の要件をすべて満たすと普通預金金利が0.2%となります。

- auカブコム証券とauじぶん銀行の口座を連携する「auマネーコネクト」を設定すると+年0.099%。

- 「au PAY カード」の利用代金をauじぶん銀行の口座から引き落とされると+年0.05%(対象月の普通預金平均残高が上乗せ対象)。

- 「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。

最も高い定期預金金利の新生銀行と最も高い普通預金金利のauじぶん銀行を比較するとこうなります。

| 銀行 | 金利 | 流動性 |

| 新生銀行 | 0.3% | 満期まで引き出せず、万が一引き出した場合金利が0.001%になる |

| auじぶん銀行 | 0.2% | いつでも引き出し可能 |

定期預金代表の新生銀行の金利は確かに普通預金に比べると高いですが、途中解約すると0.001%になってしまうというデメリットも含んでいます。

将来子どもが急に私立に行きたいと言った時に解約した場合、金利が0.001%になるなら、最初から0.2%でいつでも引き出せる普通預金を選ぶという選択肢もアリよね。

定期預金のメリット②元本保証

二つ目のメリット「元本保証」について考えてみましょう。

元本保証とは、銀行預金のように、運用期間すべてにわたり元本の額が減らない(元本割れしない)ことを金融商品に保証することとされています。

しかし、これには上限があり、仮に銀行が倒産した場合には保証される金額は1000万円までです。

元本保証って上限あるのね、、、

まぁ、子どもの教育資金に1000万円を貯められる人は限られてくるでしょうが、注釈付きの元本保証であることは頭の片隅に置いておくべきでしょう。

また、元本保証が安全とは限らないという視点もあります。

どういうこと?

通貨の価値が下がった場合は、現状維持はマイナスだということだよ!

ますますイミワカラナイ

具体的にどういう場面かというとインフレの状態の場合です。

インフレとはインフレーションの略で、ものの価値が上がり、通貨の価値が下がることを指します。

例えば今200万円貯金し、今現在の通貨の価値では教育費が200万円で足りていたとしましょう(実際は全然足りないですが、、、詳細は子どもの教育資金はいくら必要なのかをご覧ください)

しかし、いざ子どもが大きくなって大学進学する際に、インフレによって通貨の価値が下がり必要資金が250万円になっていたとしたら、それは必要額に達していないという点では元本割れなのではないでしょうか。

実際に平成元年時点で約34万円/年だった国立大学の授業料は令和元年時点で約54万円/年に増額しており

教育費は特にインフレを起こしています。

現時点で足りているということが、将来も足りているとは言えないということね。

定期預金のメリット③心理的なハードル故にお金を貯めやすい

3つ目のメリット「途中解約すると金利が下がるという心理的なハードルから、お金を貯めやすい」について考えてみましょう。

定期預金は満期を迎える前に解約すると金利が下がることがほとんどです。それを嫌がって途中解約しないからお金が貯まりやすいと言われることがありますが、実際どうなのでしょうか。

| 元本 | 金利 | 20年後の元利合計 | |

| 解約しなかった場合 | 200万円 | 0.3% | 212万円 |

| 途中解約した場合 | 200万円 | 0.001% | 200万200円 |

200万円を0.3%金利で20年間預けた場合、20年後は約212万円です。

これを10年目に途中解約した場合、金利は0.001%になるため20年後には200万200円となります。

約12万円の差ができるわけですが、そもそも子どもの教育資金に手を付けざるを得ない状況とは相当に切羽詰まっている状況だと考えると、将来の12万円の差額よりも目の前の危機の回避が優先されるのではないでしょうか。

元本割れはしていないし、まあいいかと考える人がいてもおかしくはないわよね、、、

定期預金まとめ

定期預金は子どもの教育資金の用意にはおすすめできません。

理由はいままで述べてきましたが、まとめると

- 流動性の低さ

- 金利の低さ

が理由です。

子育て世帯では将来の不透明性があります。具体的には子どもの進学、留学、習い事などです。

もともと公立に行く予定だったが、希望が変わって私立に進学することになり、お金が必要になる場合に、定期預金の場合は引き出すと金利が下がってしまいます。

金利による利益は大した額ではないと言えばそれまでですが、auじぶん銀行の普通預金であれば新生銀行定期預金を途中解約した場合よりも多くの金利がもらえます。

定期預金は「浪費癖があり、子どもの教育資金に手をつけてしまいそう、、、」という人には使い道があるかもしれませんが、そうでない方にはメリットが少ないでしょう。

教育資金の準備方法②保険

夫は定期預金はおすすめしないってことね!

じゃあ保険はどう?

子どもが生まれたら学資保険って感じよね!

結論だけ言えば保険もおすすめしません。

その理由を、保険の仕組みから考えていきましょう!

保険とは

保険とは、将来起こるかもしれない危険に対し、予測される事故発生の確率に見合った一定の保険料を、加入者が公平に分担し、万一の事故に対して備える相互扶助の精神から生まれた、助け合いの制度とされています。

、、、イミワカラナイ

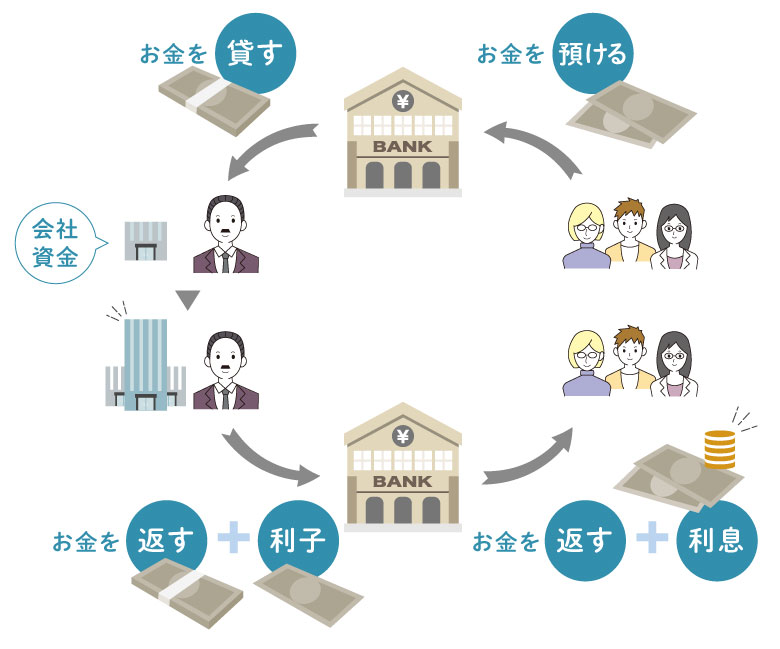

少し立場を変えて考えてみましょう。保険会社の立場からしたら、保険とはどのように利益を生むシステムなのでしょうか?

簡単にいうと「保険料+保険期間中の運用益>保険金(全員分)」となれば保険会社の利益になります。

被保険者に保険金を支払った額よりも、集めた保険金とその運用額が大きければいいのです。

ここで言いたいのは「保険会社も集めた保険金を運用している」ということです。

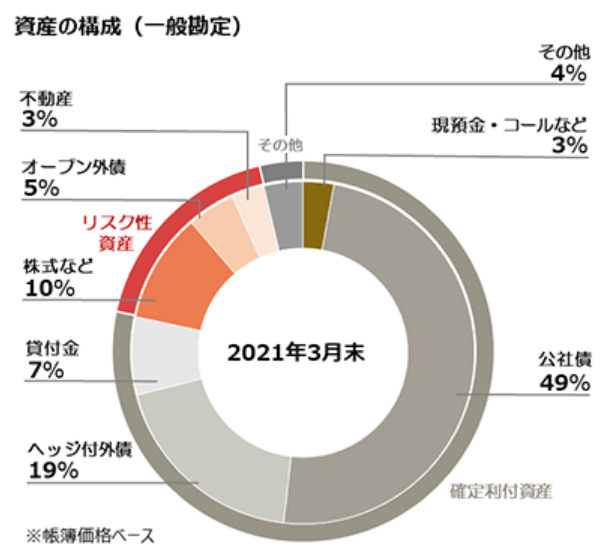

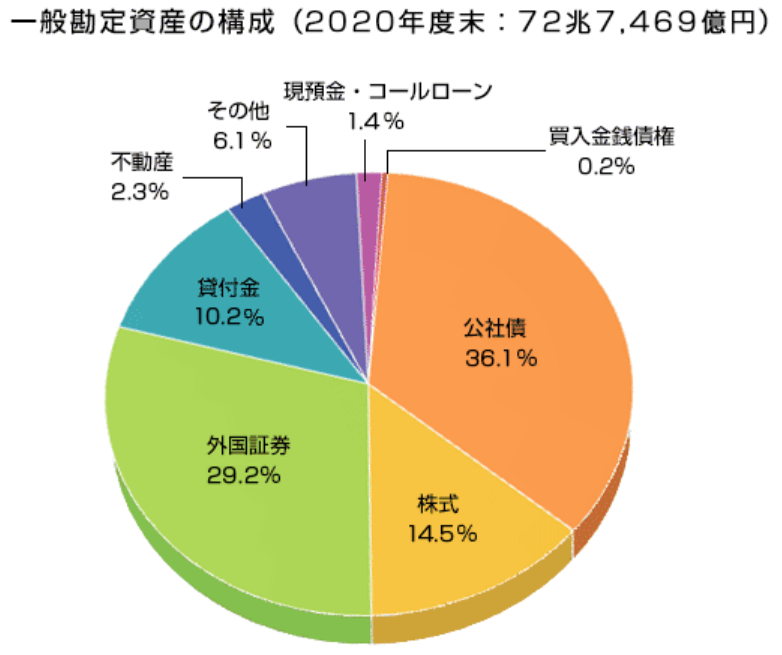

各保険会社のHPにも運用の構成が記載されています。

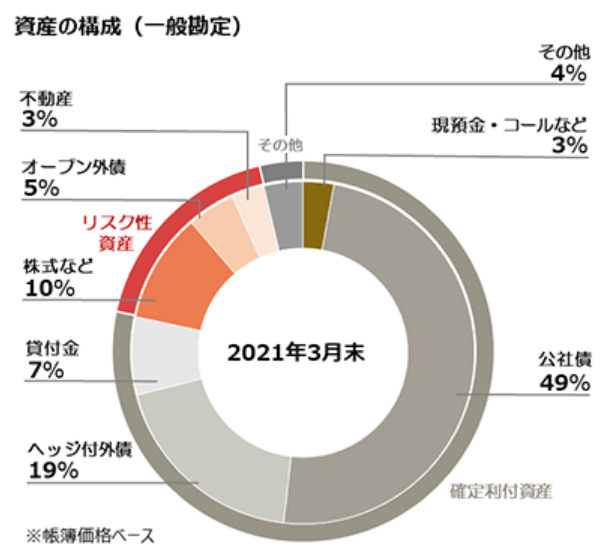

第一生命(画像タップで拡大可能)

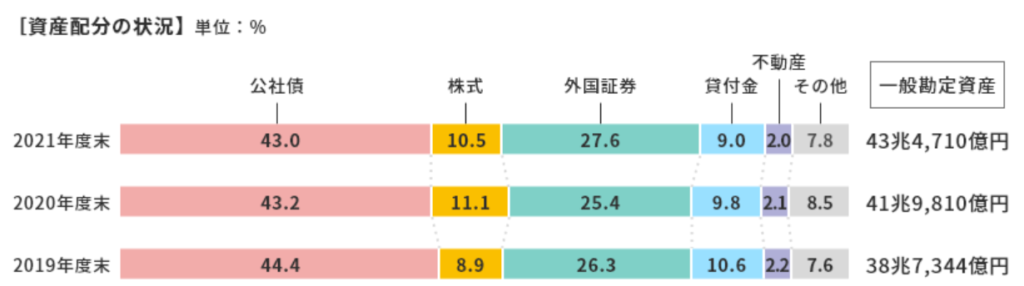

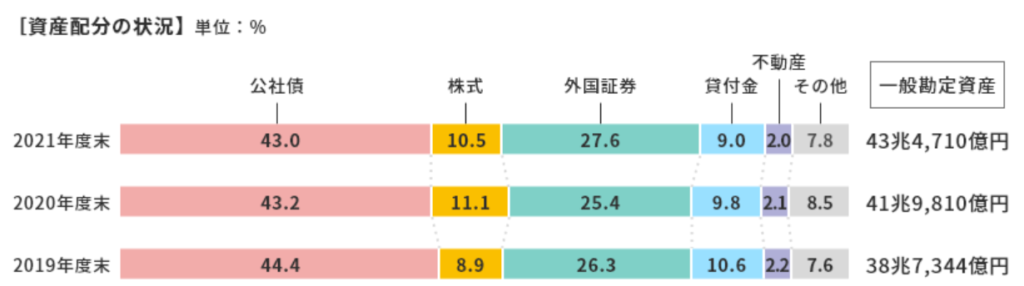

明治安田生命(画像タップで拡大可能)

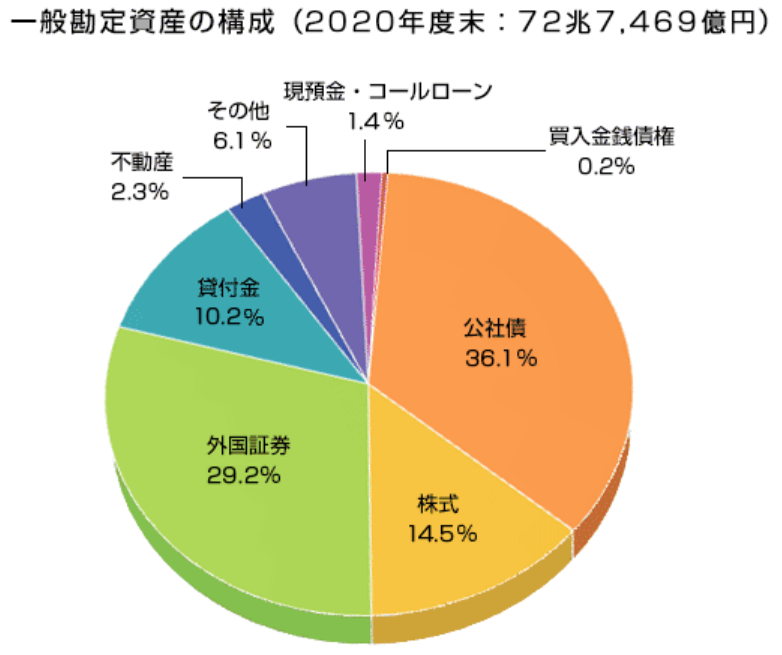

日本生命(画像タップで拡大可能)

保険会社も私が払った保険料を運用してるのね!

こうなってくると気になるのは

- 自分の資産を「保険で運用する」のと「自分で運用する」のはどちらがいいのか

- 運用利益の差に加えて、付加される補償を考えると結局どっちがいいのか

という二点だと思いますのでそれぞれについて考えてみましょう。

教育資金準備の筆頭? 学資保険とは

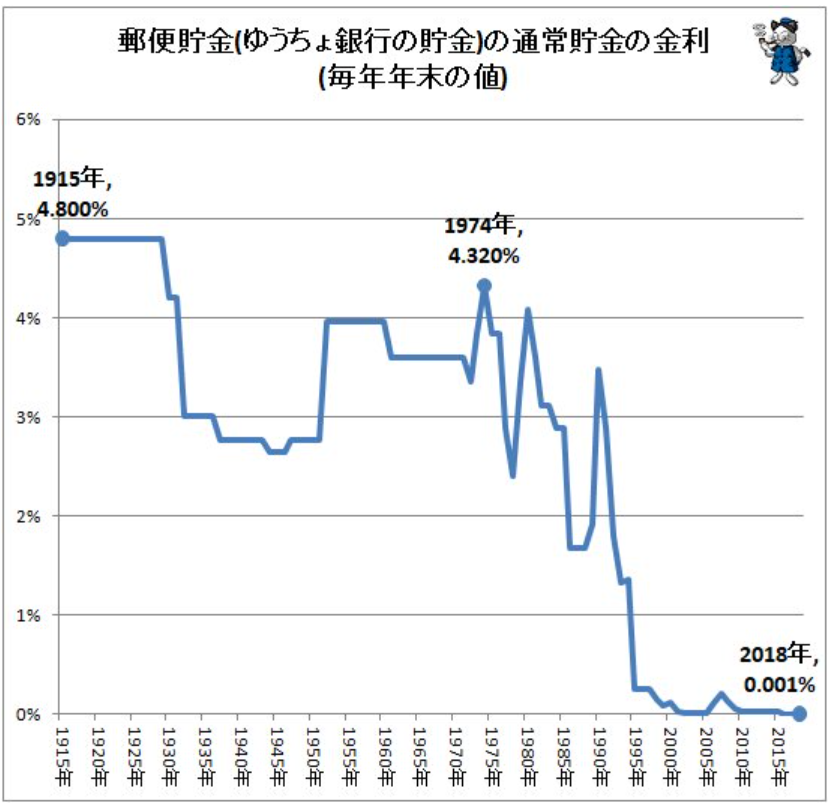

歴史から紐解いていくと、学資保険は1971年に郵便局によって作られた保険商品です。

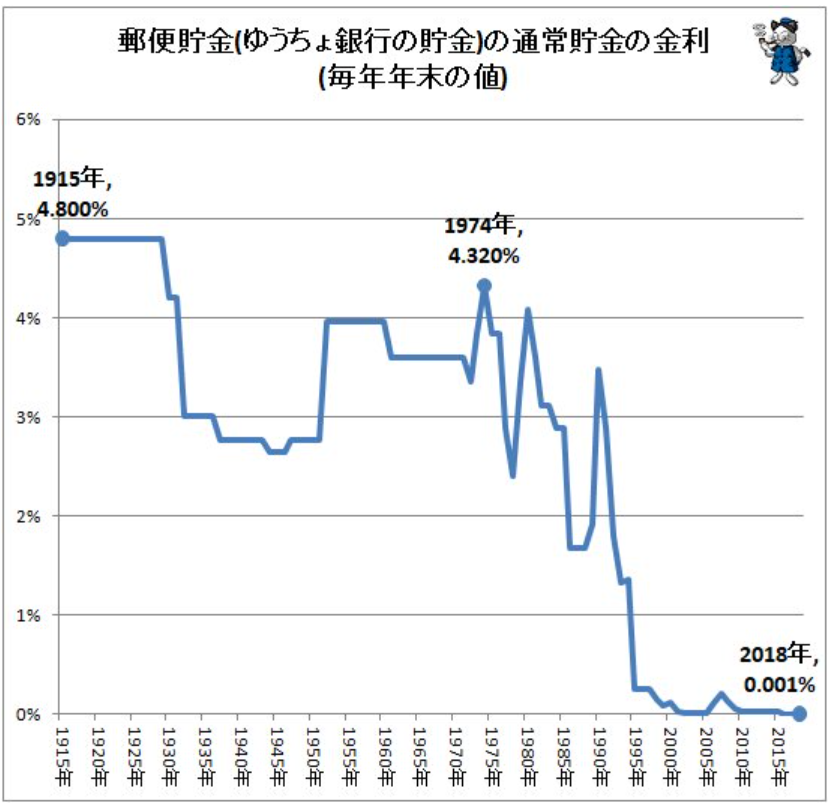

当時の郵便局の普通預金金利は年利4%以上あり、定期預金金利は7%以上ありました。

S&P500の1982年から2022年6月時点までの利回りが40年間で240%以上で、これを年率に直すと6%程度だから、如何に学資保険がすごかったかわかるね!

学資保険の返戻率についての資料は見つけられませんでしたが、現在の定期預金と学資保険の年利を比較するとおおよそ似通った数字であることから、同じような数字であることが予想されます。

ただ預けておくだけで、年間7%の利息が付くとすると、子どもが生まれたときに200万円預けておくだけで、20歳になるころには約774万円になります。

そりゃあ当時を知る人は学資保険が最善だと思うわよね!

でも今現在の学資保険ってどうなの?

学資保険の代表として、2023年7月現在最も返戻率が高い「フコク生命みらいのつばさ」を例にしてみましょう。

この商品は保険料約182.5万円を支払うと、22歳の満期時に200万円戻ってくるという商品で、返戻率は約110%です。

これは、0歳から加入して21歳までの22年間運用したと言い換えることができます。

22年間で返戻率110%を年間利回りに直すと約0.42%です。

、、、ん?

これでは定期預金0.3%と大差ないのでは?

そういうことなんだよね!

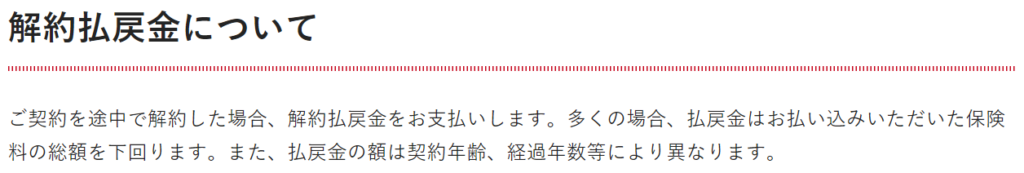

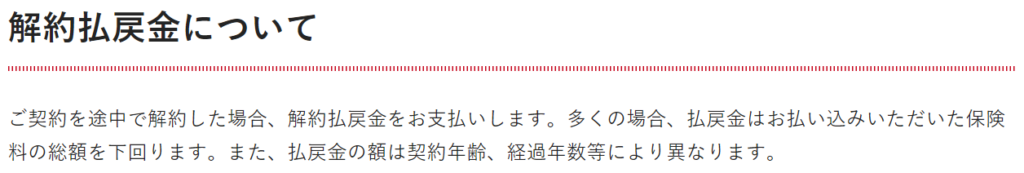

流動性の面で見てもデメリットがあります。以下の画像のように途中解約すると元本割れするため、途中解約もしづらいですね。

途中解約の場合、元本割れするって書いてある!

定期預金ですら元本保証なのに!

つまり、利回りは定期預金と大差なく、流動性も元本割れリスクも、定期預金以下です。

学資保険のメリット

学資保険を応援するのが苦しくなってきたわね。

でも万が一のことが起こった場合、保険料は払わなくても、満期保険金学は全額もらえるんだから、補償がついてる分メリットあるんじゃない?

確かにそれもよく言われることだね!

ほかにも学資保険のメリットは一般的に以下のようなことが言われています。

- 親の死亡保障がある(親が死亡した場合、月々の保険料の支払いが免除になる)

- 自動引き落としで確実にお金を貯められる

- 貯金よりもお金が増えやすい

- 生命保険料控除の適用になり節税になる

などが世間的に言われることが多いのですが、これらのメリットについて一歩引いた目線で再考してみましょう。

結論からいうと子育て世帯の資産形成に定期預金はおすすめしません。

学資保険のメリット①親の死亡保障がある

そもそも親が死ぬ確率って何%か知っていますか?

答えは約0.05%です。

(詳細はこちら)

そもそも死亡保障というカードが発動する確率は0.05%ってことね!

0.05%のためにほかにメリットのない学資保険に加入するかどうか考える必要があるわね。

学資保険は一般的に保険料払込免除特約を付帯することができます。

この特約により、保険期間中に契約者である親が亡くなった場合でも、その後の保険料の払込は免除されたうえで満期保険金などを受け取ることが可能です。

ではこの特約を行使する可能性はどれくらいあるのでしょうか。

つまり30歳の男性が20年後までに死亡する確率はどれくらいでしょうか。

30歳の男性が死亡する確率は0.05%であり、1万人に5人の確率です。詳細は下記記事で解説しています。

万が一死亡した場合でも遺族年金があります。

遺族基礎年金は子どもを養育する目的が強く、子がいない場合は残された配偶者にまったく支給されません。

そういう意味では、自分に万が一のことがあった場合の公的保険はすでに用意されているのです。

だとすると、利回りも流動性も低い学資保険の使い道がますますわからなくなってきます。

補償内容を考える時、公的保険をまず理解しておく必要があります。

死亡した場合、いくらもらえるの?

公的保険については先ほどの医療保険と生命保険を検討する際に知っておくべき公的制度の記事をご覧ください。

学資保険のメリット②自動引き落としで確実にお金を貯められる

自動引き落としは定期預金でもジュニアNISAでもできるので学資保険だけのメリットではありません。

むしろ、

- 元本割れしない

- 銀行が破綻しても全額保護される

- いつ解約してもOK

という点で財形貯蓄の方がまだおすすめです。財形貯蓄が導入されている会社で働く人限定の方法にはなりますが、学資保険を活用するよりも、安全かつ強制的に貯蓄ができます。

学資保険のメリット③貯金よりもお金が増えやすい

貯金よりもお金が増えやすいと言われる理由が返戻率です。

しかし、これは先ほどの定期預金との比較でも言いましたが、2023年7月現在最も返戻率が高い「フコク生命みらいのつばさ」でも年間利回りに直すと約0.42%です。

加えて流動性の面で見ても、インフレに対応できないという定期預金と同じデメリットがあります。

途中解約すると元本割れするため、途中解約もしづらいですね。

お金が増えやすいは完全にデマね!

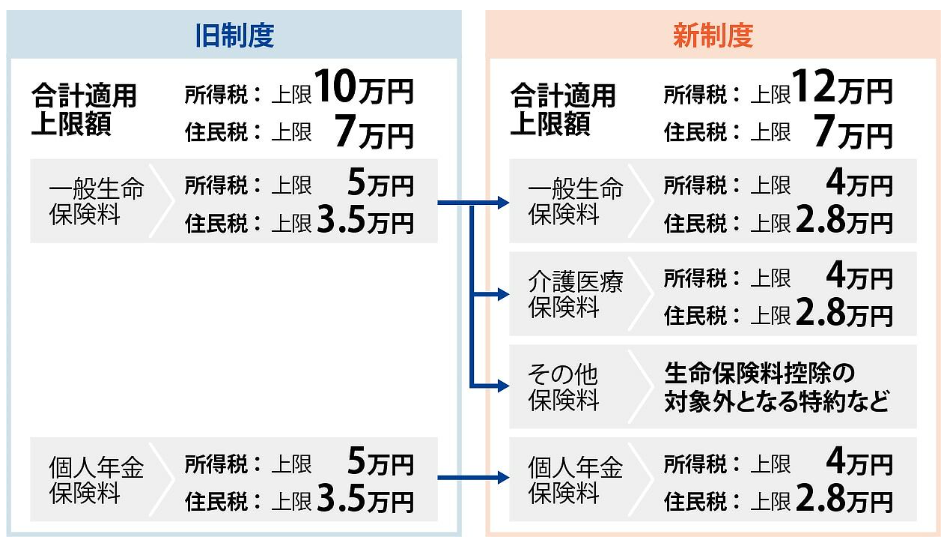

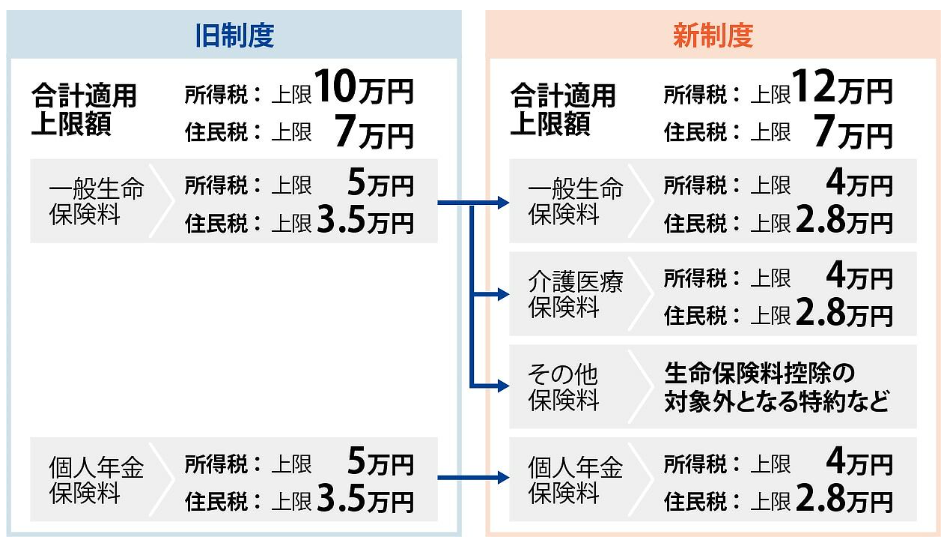

学資保険のメリット④生命保険料控除の適用になり節税になる

確かに控除の対象であり、節税になりますが、節税効果だけで言えばNISAを活用したほうが効果は大きいです。

生命保険料控除制度とは、生命保険料として支払った金額を所得から控除する「所得控除制度」のひとつです。

利用することで課税所得額が減り、それに従い、所得税額や住民税額も減らすことができます。

例えば月1万円、年間12万円学資保険に支払った場合、所得税4万円・住民税2.8万円、合計6.8万円が控除になります。

控除が6.8万円増えると実際の節税額はいくらなの?

6.8万円控除が増えるとどれくらい税金が下がるかは、課税所得の金額によって異なりますが、仮に年収400万円、課税所得320万円の人の場合、6800円程度税金が下がります。

一方ジュニアNISAの節税効果については後述しますが、より大きな節税も期待できます。

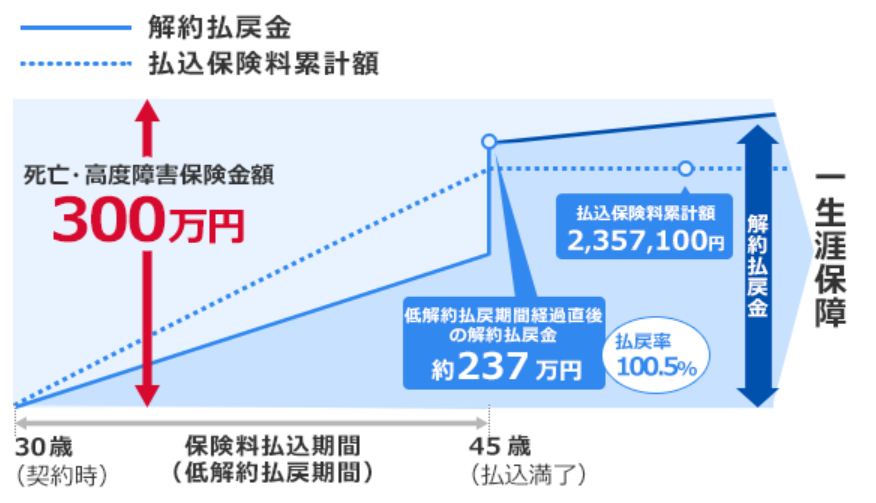

低解約返戻金型終身保険での運用は?

前項で説明した通り、学資保険のメリットは薄くなっており、その証拠に学資保険の加入率はどんどん低下し、学資保険の取扱をやめている保険会社が増えています。

学資保険に代わり勧められることが多くなってきているのが、低解約返戻金型終身保険です。

低解約返戻金型終身保険って何?

低解約返戻金型終身保険とは、保険料を払っている間の解約返戻金を少なくする代わりに、一般の終身保険や定期保険に比べ保険料が割安に設定されている終身保険です。

低解約返戻金型終身保険で人気のオリックス生命の終身保険ライズを例にしてみましょう。

入ってしまえば、いつ死亡しても保険金額はもらえます。

払込期間中に解約すると解約払戻金は元本を下回りますが、払込完了後は元本より少し増えます。

ここまで聞くと学資保険と大差ないようですが、学資保険より月々の保険料が安いことがメリットとしてあげられそうです。

いずれにせよ、流動性の低さは学資保険と変わらず、利回りは学資保険よりは少し高いですが、それでも低いです。

保険会社も集めた保険金を運用していると前述しましたが、株式や債券に投資しており、利回りは年利数%はあるはずです。

しかし、返戻金を年利計算すると0.4%程度ですから、その差額は保険会社の利益となっているでしょう。

そう思うと、自分で運用した方が利回りは高くなりそうですね。

教育資金の準備方法③投資

投資のメリット

投資のメリットは資産の増加速度が預金や保険に比べて圧倒的に速いことです。

例えば米国の経済指数の一つであるS&P500の過去10年間の年率平均リターンは14.7%であり、65年前に指数算出が始まってからの長期平均も10.7%です。

定期預金や学資保険の年間利回りが0.4%を下回っているのと比べるとその差は36.75倍です。

そして投資で子育て資金を用意する際に、活用すべき制度がジュニアNISAです。

ジュニアNISAとは、日本に住む0歳~19歳までの未成年者を対象に、年間80万円までの非課税投資枠で購入した上場株式や投資信託、ETFなどから得られた譲渡益(値上がりした株式などを売却して得られた利益)、分配金・配当金の税金が非課税になる制度です。

ジュニアNISAについてはこちらの記事で詳しく解説しています。

ジュニアNISAのメリットは、うまくいけば定期預金や保険よりも大きく増やすことができる点です。

「うまくいけば」ってうまくいかない可能性もあるんじゃない。

不安ね、、、

投資のデメリット 元本割れのリスク

前述のメリットをいうと、「大学進学などの、お金を引き出すタイミングで暴落が起きたらどうするの?」という心配が浮かんできます。

つまり、元本保証されていないため、うまくいかなければ大きく減る可能性もあるというデメリットがあるでしょ?ということです。

しかし、その点については投資先の選定で対処可能です。

以下の「金融庁の意見」で詳しく後述しています。

一個人投資家の夫が言うよりも金融庁の意見の方が説得力あるもんね!

金融庁の意見

投資先については金融庁が「つみたてNISA対象の投資信託によるインデックス投資は資産形成には絶対欠かせない」とのスタンスをとっています。

以下金融庁HPの家計の安定的な資産形成に関する有識者会議(第2回)議事録より抜粋引用します。

| 原文 | 要約 |

| これまで我が国の投資信託は、組成・販売などを行う「生産者側」の論理で提供されてきた面が強いが、積立NISAの導入を一つの契機として、「消費者側」、すなわち、「顧客本位」の目線に立ったものに変わっていく必要がある | 日本の投資信託は売り側の都合で提供されていたので、買う側のための商品にしてくださいよ。 |

| 全体が5,406本ある中から、今回(まともな投資信託の)対象になったのは約50本ということで、1%以下という数字になっております。この数字を見ますと、あなた方が選んだのは厳し過ぎるんじゃないだろうかという意見があるかと思います。数字の上ではそうなんですが、ただ、今回は、このプロセスにおいては、今、斉藤委員が説明しましたように、非常に問題のある投資信託が多いということで、乱暴な言葉で言うと、真っ当な投資信託を選ぶとこんなものになるのかなというぐらい、そういうような作業だったわけです。 | 日本の5,000本以上ある日本の投資信託は、まともなのは1%以下で、99%は非常に問題がありますよ。 |

| 運用で一番いいのは、個別銘柄を選ぶんじゃなくて、インデックスをベースとした投資信託であるということ、これはもう教科書にもきちっと書かれているわけです。そういう意味では、投資信託って非常に魅力的な資産であるので、特に若い人、これから資産形成していく人においては絶対欠かせない金融資産であることは間違いないわけですね。 | 資産形成に欠かせないのは、手数料が安く資金規模の大きいインデックス投資信託 |

本当に「絶対欠かせない金融資産」って言ってるわね!

さらに子育て資金が必要になる場面として多くの家庭で想定されているのが大学進学の資金でしょう。

大学進学までの期間は0歳から投資を考えれば18年ありますが、インデックス投資で優良な投資先に15年以上投資すると過去マイナスになったことは一度もないというデータもあります。

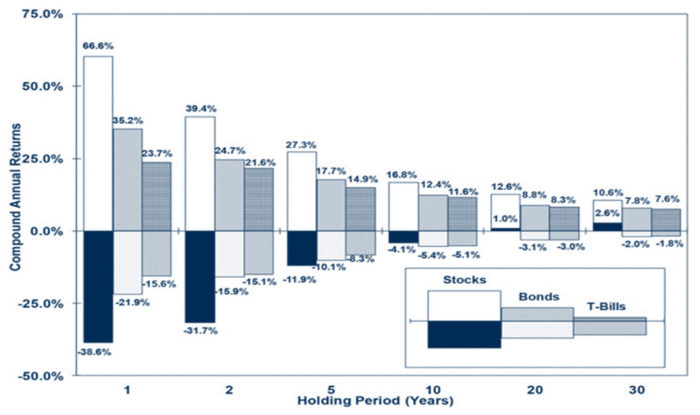

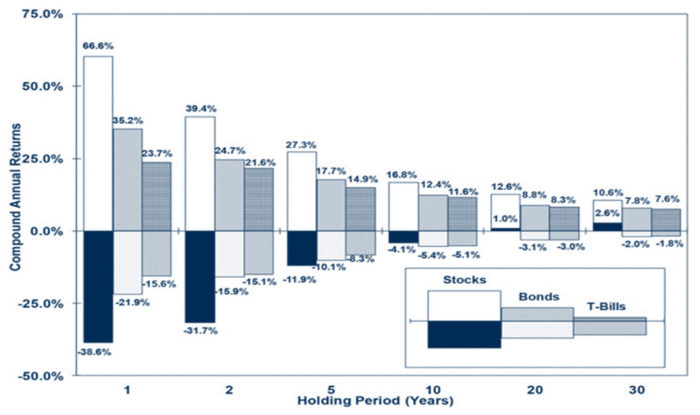

上記画像は1802~2012年の期間で、株式や債券を「1年」、「2年」、「5年」、「10年」、「20年」、「30年」保有した結果を示しています。

棒グラフでは、

Stocks = 株式

Bonds = 債券

T-Bills = 短期債

です。

真ん中の線から下がマイナスってことね!

確かに株式の20年からはマイナスがなくなっているわね!

こちらを見ていくと明らかで、1年や5年では変動幅も大きくマイナスになる確率も非常に高いのが分かります。

一方、20年以上の保有を見た場合、「Stocks = 株式」はマイナスにならないことが見てとれます。

20~30年以上の長期保有をすることで「リターンがプラスで安定する」

というのは株式投資をするうえで、知っておくとよい情報です。

たまたま調子のよかった20年間のデータを切り取ってるだけなんじゃないの?

200年以上にわたるデータですので、都合のよい期間だけを切り取ったなどということはありませんのでご安心ください。

インデックス投資についてはこちらの記事で詳しく紹介しています。

まとめ

この記事では子育て世帯の教育資金準備という観点で定期預金と学資保険、ジュニアNISAを検討してみました。

「公立に行こうと思っていたが私立に行きたいと言い出した」「留学を希望している」など、子どもの将来には不確定性があることを踏まえるとある程度の流動性(いつでも換金できる)のある形での資産形成が望まれます。

また、利回りの高さではジュニアNISAが圧倒的に優位です。

でもジュニアNISAって2023年で終わっちゃうのよね?

今からでも始めたほうがいいの?

結論だけ言えば今からでも始めたほうが良いです!

理由は子どもの生涯非課税枠を増やすことができるからです。

詳細は以下の記事で解説しています。

元本割れのリスクに関しても投資期間を長くとることで、リスクを下げることが可能ですし、定期預金にも銀行倒産時のリスクがあり、学資保険にも途中解約による元本割れのリスクがあります。

以上のことを踏まえるとジュニアNISAでの資産運用が最もおすすめと私は考えます。

ジュニアNISAを含む非課税枠投資についての詳細、始め方は以下の記事で解説しています。

この記事が子供の将来を真剣に考える方の助けになれば幸いに思います。

コメント