・すでに非課税投資を全て活用している

・生活防衛資金を確保している

・まだある余剰資金を何に投資しようか悩んでいる

【NISA、iDeCo後の選択肢②】インデックス投資買い増しをおすすめする人とメリット・デメリット

この記事では

- NISA、iDeCoなどの非課税枠フル活用を達成している

- 家計の見直しが済んでおり、毎月数万円の余剰資金が生まれている

- 生活防衛資金の確保が済んでいる(ざっくり生活費の半年~2年分の現金)

これらの前提条件をすべてクリアしている方に向けて、NISA、iDeCoの後の投資先の選択肢を提示しています。

今回は選択肢②の「インデックス投資の買い増し」について解説します。

インデックス投資とは

妻

妻インデックス投資って何だっけ?

つみたてNISA、iDeCoの非課税枠をフル活用している方に、「インデックス投資とは」を解説する必要はないと思いますが、一応簡単に触れておきます。

不要な方は次の「インデックス投資のメリット」まで読み飛ばしてください。

インデックスとは指数のことです。

株式投資における指数とは株価指数のことを指します。

株価指数とは、取引所全体や特定の銘柄群の株価の動きを表すものです。

そしてその指数の変化の平均的なリターンを狙う投資手法がインデックス投資です。

指数と連動した成績が見込めるってことね!

でも指数と連動することのメリットって何?

自分で銘柄を選ぶのじゃだめなの?

指数のメリットは市場全体の動向を把握できることにあります。

例えば、収入を上げることを目的に就職・転職をする際に、以下のどちらがいいでしょうか。

(自分がやりたいことをやるという目的ではなく、あくまで収入UP目的の場合です。)

- 成長している業界

- すでに時流から取り残されており、今後の成長が期待できない業界

当然「成長している業界」を選ぶ方ばかりだと思います。

- 魚がたくさんいる池で釣りをした方が、魚が釣れる確率が高い

- 魚がいない池で釣りをしても、魚が釣れる確率が低い

のと同じ話です。

株式投資も同じで、今後の成長が期待できる、現在進行形で成長している業界に投資することで自身の資産も増やすことができます。

つまり、業界が成長しているか(その池が魚のいる池なのか)どうかを考える要素の一つが指数であり、その指数の変化の平均的なリターンを狙う投資手法がインデックス投資なのです。

インデックス投資買い増しの4つのメリット

ここでのメリットは、

誰の:すでに非課税枠フル活用している方にとって

何と比べて:アクティブファンドや個別株投資と比較して

のメリットを解説しています。

メリット①勉強することが少なく、投資に時間を取られない

非課税枠フル活用している人にとって、フル活用後にインデックス投資で買い増しする最大のメリットは時間がかからないことです。

例えばeMaxis Slim S&P500に投資している人はそれを買い増せばいいだけですから、新たに投資対象を探す必要はありません。

全米株式や全世界株式においても同じことが言えます。

個別に株を買うには投資対象の会社について、過去の業績(売上高の推移、一株当たり利益の推移、営業利益率、自己資本比率、営業活動によるキャッシュフロー、一株当たり配当金、配当性向など)、現在の業績などを調べる必要がありますが、これらの情報を、投資したい企業の数だけ調べるには、膨大な時間がかかります。

このように、今知っている知識で投資ができるため、家族と過ごす時間に使ったり、事業を起こしたり、副業する時間ができ、そして副業で稼いだお金を再度投資に回すことが可能です。

そして、人によって異なりますが、理論的には資産総額が年間支出の25倍を超えたら上がりです。

例えば、年間支出が400万円の場合、資産総額が1億円を超えたら上がりです。

1億円を年間4%で取り崩すと年間400万円取り崩しが可能ですが、年間5%で資産が増えるとすると資産は理論上永遠になくなりません。

これを4%ルールといいます。

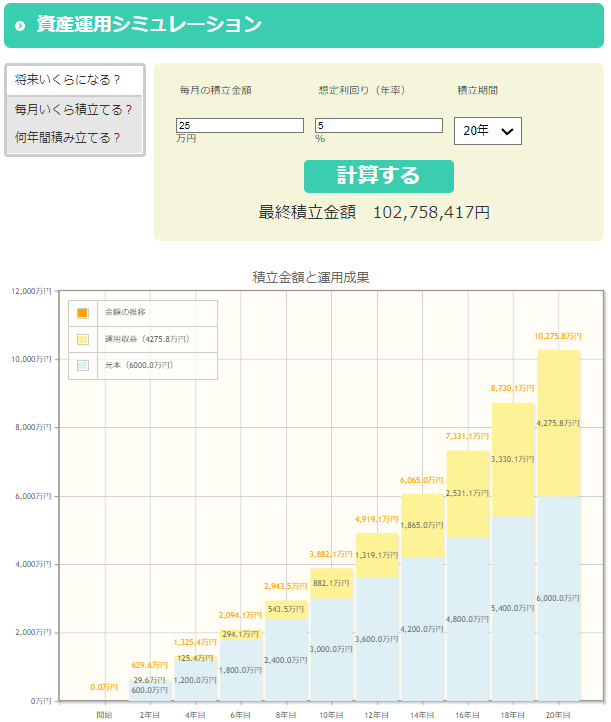

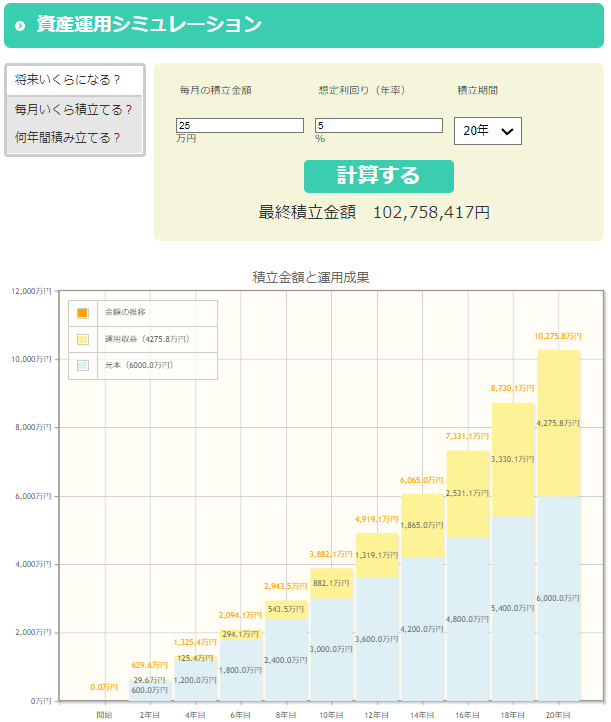

現在30歳の人が50歳までに1億円に達するには、S&P500に毎月25万円投資できれば理論上実現可能です。

メリット②アクティブファンドより良い成績を残し続けている

アクティブファンドってどんなファンドのこと?

インデックスファンドよりも良い成績を出すことを目的としているファンドのことだよ!

にもかかわらず、インデックスファンドはアクティブファンドよりも良い成績を残し続けているんだ!

「アクティブファンドがインデックスファンドに勝てない」という論拠となる論文が以下の文献です。

伝えたい部分だけ要約すると、

「アメリカ大型株に投資するアメリカ国内のアクティブファンド」と、アメリカの大型株の代表的なインデックスである「S&P500」を比較した結果、2016年末までの5年間、10年間、15年間のどの期間でもアクティブファンドの9割前後がS&P500に負けた。

ということです。

メリット③少額から始められ、分散投資が可能

日本の個別株だと一回の買い注文は100株からの購入になることことが多いです。(SBIネオモバイル証券などの一部証券会社では1株から買えます)

その場合1株1万円の株を購入するのに100株からの購入だと100万円必要になり、まとまった投資元金が必要になる上に、分散にならずリスクを負います。

一方同じ100万円でeMaxis Slim S&P500を購入すれば、約500社に分散投資可能な上に、銘柄選定も自動でやってくれます。

メリット④税法上有利

インデックス投資では税の繰り延べが可能です。

通常株式等の値上がり益や配当金などによって利益を得たときは,税金が発生します。

個別株やETFで得た利益を再投資する場合は,利益に課税された後で再投資することになります。

一方で,投資信託は課税される前に再投資でき、再投資を繰り返した後,解約時に利益部分に課税されます。

実際に計算してみると、30年間投資信託へ積立投資をし、トータルリターンが10%だった場合、繰り延べができた場合とできなかった場合を比較すると、運用成績に30%以上の差が開きました。

インデックス投資買い増しの2つのデメリット

デメリット①指数が下がっている場合、自分の財産も減る

冒頭で「指数の変化の平均的なリターンを狙う投資手法がインデックス投資」と説明しましたが、指数が右肩下がりだと、その平均が自分の成績になるため、自分の資産も右肩下がりになります。

一時的な下落は当然あるのであまり問題にはなりませんが、長期的に右肩下がりの指数を選んでしまうとその時点で資産が減ることが確定します。

重要なのは右肩上がりであり、今後も右肩上がりであることが予想される指数に連動する投資信託に投資することです。

デメリット②集中投資に比べて資産形成のスピードが遅い

インデックス投資のメリットは分散投資が可能な点でした。

分散投資はリスクを抑えながら、長期的に見て年利3%~年利7%ぐらいのリターンを得られる非常に現実的な投資手法です。

一方で、分散されることで「集中投資で成功した場合と比べると」資産形成のスピードが落ちることも事実です。

例として10年前のAppleとS&P500の価格変動を比べてみましょう!

| 2012年7月 | 2022年7月 | 10年間の変化 | |

| Apple | 25ドル | 146ドル | 12.4倍 |

| S&P500 | 1397ドル | 3902ドル | 2.8倍 |

Appleの2012年の株価が最高値でも25ドル、2022年7月の株価が146ドルなので、約12.4倍です。

S&P500に連動したETFの価格は2012年7月で1397ドル、2022年7月は3902ドル約2.8倍です。

10年で資産12倍は分散投資では不可能に近いでしょうが、集中投資なら可能です。

もちろん、リスクも大きいので、自分のリスク許容度の中でとれるリスクを判断する必要があります。

インデックス投資買い増しをおすすめの人

上記のメリット・デメリットを踏まえると非課税枠フル活用後にインデックス投資の買い増しをお勧めする人は以下のような人です。

- 投資に時間を使いたくない

- 20年、30年と長期で資産形成できればいい

- 資産の最大化を重視する人

- 配当金を重視しない人

- 事業投資や自己投資に時間を使いたい

インデックス投資買い増しをおすすめしない人

上記のメリット・デメリットを踏まえると非課税枠フル活用後にインデックス投資の買い増しをお勧めしない人は以下のような人です。

- 短期で資産形成したい人

- 配当金で今のキャッシュフローを増やしたい人

まとめ

この記事では

- NISA、iDeCoなどの非課税枠フル活用を達成している

- 家計の見直しが済んでおり、毎月数万円の余剰資金が生まれている

- 生活防衛資金の確保が済んでいる(ざっくり生活費の半年~2年分の現金)

これらの前提条件をすべてクリアしている方に向けて、NISA、iDeCoの後の投資先として「インデックス投資買い増し」という選択肢を解説しました。

他の選択肢とも比較して、自分に向いているのか、自分の投資目的に合っているのかという視点から検討することをお勧めします。

以上、参考になれば幸いです。

コメント