当ブログでは「投資未経験から非課税枠フル活用」をコンセプトに運営されています。

入金力を高めるためには収入を増やすか支出を減らすかが必要ですが、支出を減らす手段として月額保険料の見直しがあります。

民間の保険を利用する前に、いくらの補償が必要なのかを把握していないと

- せっかく月額保険料を支払っているのに、実はいざという時の保険金が足りていなかった

- 過剰な(不要な)補償のために高い月額保険料を支払っている

という状況にもなりかねません。

入院した時や死亡した時に、いくらかかり、どのような制度が利用できるのかを把握し、過不足なく民間の保険を利用することが、保険医療費の節約につながります。

この記事では

- 高額療養費制度

- 遺族年金

についてご紹介しています。

高額療養費制度

高額療養費制度とは医療機関や薬局の窓口で支払った額が、ひと月(月の初めから終わりまで)で上限額を超えた場合に、その超えた金額を支給する制度です。

そもそも日本は国民皆保険制度により、医療費の自己負担割合が最高でも3割に抑えられています。

しかし、手術や入院などによって多額の医療費がかかってしまった場合、自己負担割合が3割に抑えられていたとしても家計に大きな打撃を与えてしまうため、医療費が家計を過度に圧迫しないよう、公的医療保険制度の一環として高額療養費制度が設けられています。

言い換えれば、医療費は上限額が決まっており、上限を超えた分に関しては国が払ってくれるのです。

では、その上限額は具体的にいくらなのでしょうか?

上限額

ここでいう上限額とは「毎月の」上限額です。また、費用の総額ではなく、自己負担額の総額です。

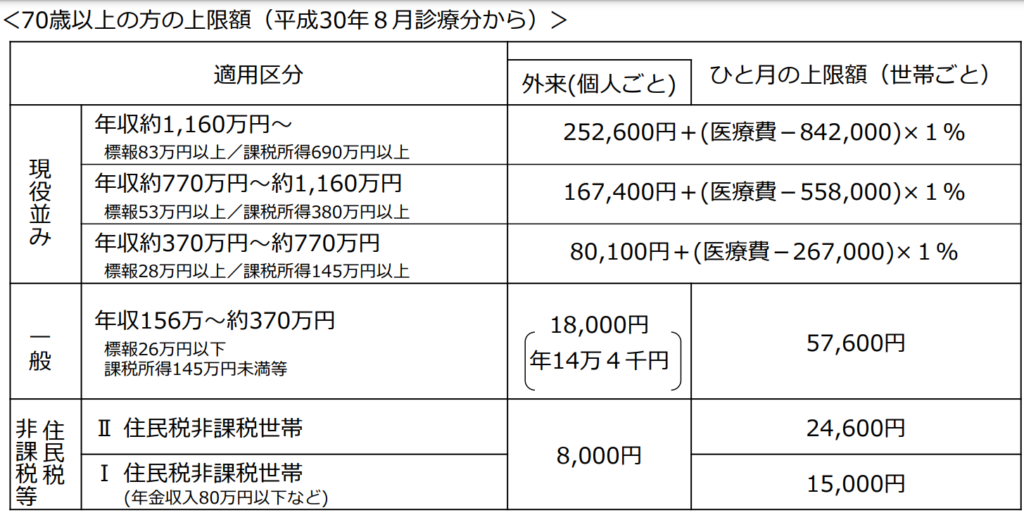

上限額は加入者が70歳以上かどうかや、加入者の所得水準によって分けられます。

70歳以上の場合は、上記の通りです。

2019年の国税庁「民間給与実態統計調査」によると、70代以上(70歳~)の平均年収は282万3000円(男性:343万3000円 女性:204万9000円)でした。

この場合、上記の表の「一般」に該当するため、ひと月の医療費の上限額は57,600円ということになります。

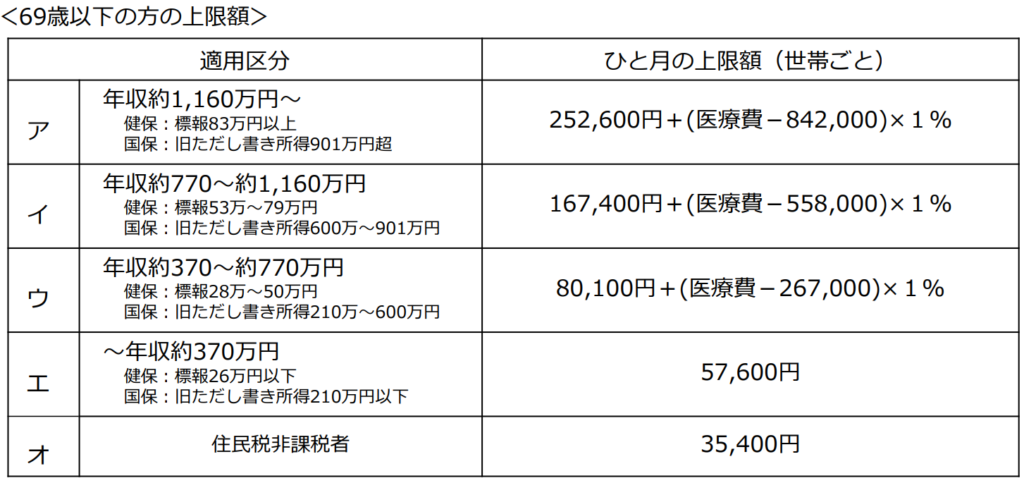

69歳以下の場合は上記の表の通りです。

当ブログは子育て世帯を対象としているため、子育て世帯の20~40代の年収で見てみます。

子育て世帯の平均世帯収入は約745万円なので、「ウ」に当てはまり、その場合は、80,100円+(医療費-267,000)×1%です。

仮に100万円の医療費がかかって、自己負担が30万円だった場合を当てはめると

80,100円+(300,000-267,000)×1%=80,100円+330円=80,430円

となります。

本来自己負担が30万円でも、制度を利用することによって約8万円になるんですね。

ただし、全ての費用が制度の対象になるわけではないため注意が必要です。

対象外の費用を整理しておきましょう。

対象外の費用

医療にかからない場合でも必要となる

- 食費

- 居住費

- 患者の希望によってサービスを受ける差額ベッド代

- 先進医療にかかる費用

- 交通費

等は、高額療養費の支給の対象とはされていません。

ちなみに通院にかかる交通費は高額療養費制度の対象外ですが、公共交通機関の場合は医療費控除の対象になります。

遺族年金

遺族年金とは、一家の働き手の方や年金を受け取っている方が死亡した際に、残された家族に給付される年金のことです。

死亡した方の年金の加入状況などによって、

- 遺族基礎年金

- 遺族厚生年金

- または両方の年金

が給付されます。

死亡した方の年金の納付状況・遺族年金を受け取る方の年齢・優先順位などの条件をすべて満たしている場合、遺族年金を受け取ることができます。

ではその条件とはどのような条件か見てみましょう。

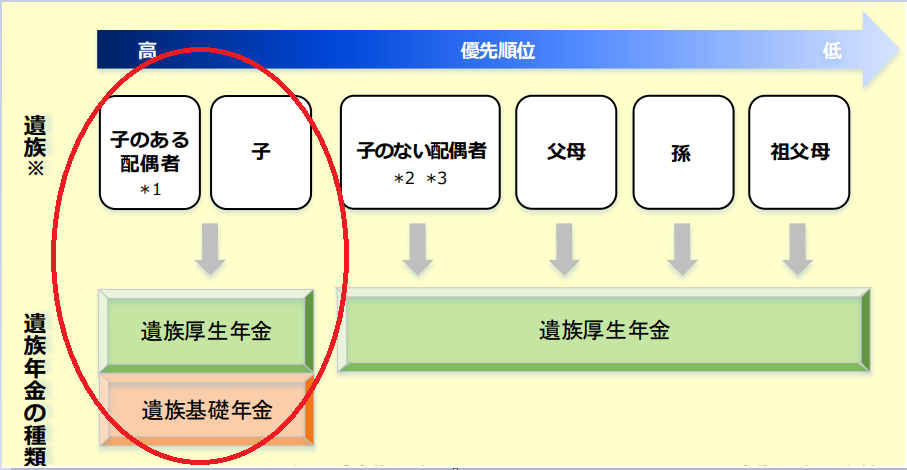

遺族基礎年金

受け取る人:死亡した方によって生計を維持されていた「子のある配偶者」または「子」

受け取る条件:次の1~4のいずれかに当てはまる場合受取可能

- 国民年金の被保険者である間に死亡したとき。

- 国民年金の被保険者であった60歳以上65歳未満の方で、日本国内に住所を有していた方が死亡したとき。

- 老齢基礎年金の受給権者であった方(保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある方に限る) が死亡したとき。

- 保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある方が死亡したとき。

受け取る金額:受け取る人によって以下のように異なる(令和4年現在)

- 「子のある配偶者」:777,800 円+(子の加算額)

- 「子」:777,800 円+(2人目以降の子の加算額)

子の加算額は以下の通りです。

- 一人目:年額224,700円

- 二人目:年額224,700円

- 三人目以降:年額74,900円

受け取れない条件:次の条件のいずれかに当てはまる場合

- 子どものいない配偶者(自分で働いて生計を立てられる)

- 子どもが全員18歳の年度末を過ぎた場合(自分で働いて生計を立てられる)

- 年収が継続して850万円以上ある人(生計を維持されていたと言えない、自分で稼げている)

- 受給者が結婚した場合(例:子が16歳で結婚 親が再婚)

- 受給者が死亡した場合

- 受給者が養子になった場合

- 死亡した被保険者の保険料が未納・滞納中である場合

遺族基礎年金まとめ

細かい数字を覚えだすときりがないので、大まかにこんな感じです。

- 条件:年金の未納や滞納がない

- 受給対象:18歳未満の子ども、子どものいる配偶者

- 受給金額:年額約80万円 + 子1人につき約20万円

これまでの説明で分かる通り、遺族基礎年金は子どもを養育する目的が強く、子がいない場合は残された配偶者にまったく支給されません。

子どもがいない配偶者に対する救済策としては、寡婦年金や死亡一時金がありますので後述します。

続いて、遺族厚生年金についてです。

遺族厚生年金

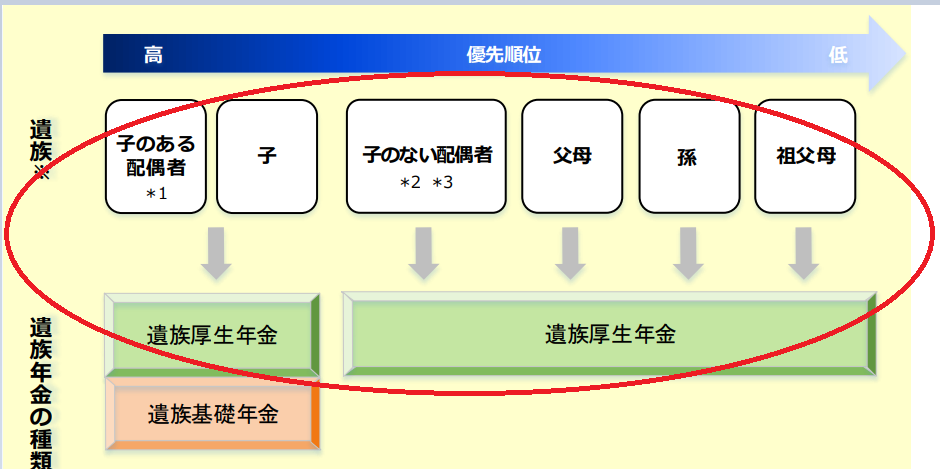

受け取る人:死亡した方によって生計を維持されていたた「配偶者」、「子」、「父母」、「孫」または「祖父母」(ただし、上記画像のように優先順位あり)

受け取る条件:次の1~5のいずれかに当てはまる場合受取可能

- 厚生年金保険の被保険者である間に死亡したとき。

- 厚生年金保険の被保険者期間に初診日がある病気やけがが原因で、初診日*から5年以内に死亡したとき。

- 1級・2級の障害厚生(共済)年金を受け取っている方が、死亡したとき。

- 老齢厚生年金の受給権者であった方(保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある方に限る) が死亡したとき。

- 保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある方が死亡したとき。

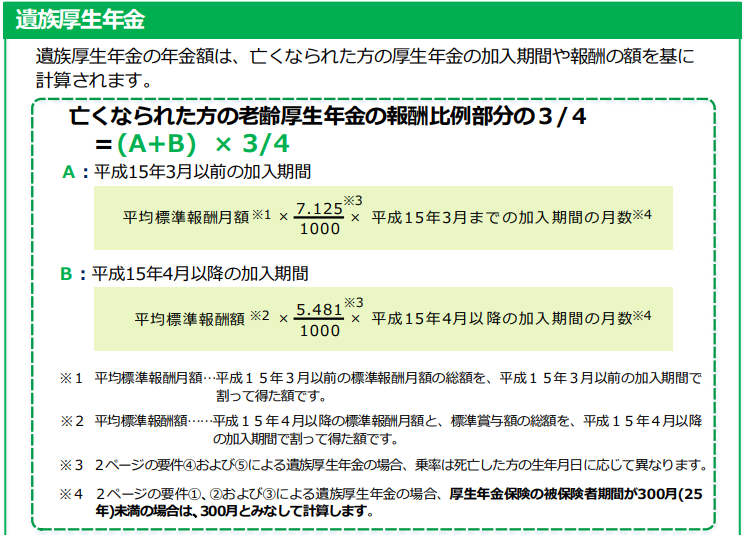

受け取る金額:受け取る年額は以下の通りです。

Aは平成15年(2003年)以前に厚生年金を納めていた方(2003年以前に働いていた方)が関係のある数字です。

このブログの読者として想定しているのは2022年現在の子育て世帯なので、Aは関係ない方が多いかもしれません。

さて、上記の画像だとややこしいのでざっくり概算するための式を提示すると、

今までの(過去10年の)平均年収×勤続年数(25年未満の人は、25年)×0.005481×3/4

です。

例えば、平均年収400万円、勤続年数20年の方が死亡した場合は

400万円×25年(25年未満は25年となるから)×0.005481×3/4 = 年額約41万円

となり、遺族は年額約41万円受け取る計算になります。

受け取れない条件:次の条件のいずれかに当てはまる場合

- 死亡した人が自営業者の場合(厚生年金保険の被保険者ではないから)

- 受給者資格者が結婚した場合

- 受給資格者が死亡した場合

- 受給資格者が18歳の年度末を過ぎた場合(子どもが受給者の場合)

- 受給資格者の年収が継続して850万円以上ある場合(生計を維持されていたと言えない、自分で稼げている)

遺族年金まとめ

遺族基礎年金+遺族厚生年金で結局いくらもらえるかという早見表は以下の通りです。

結論だけ知りたい方はこちらをご覧ください。

自分の年金の納付状況の確認方法は?

前述の通り、国民年金保険料の未納や加入期間全体の3分の1以上の滞納があると、厚生年金保険料を納めていても遺族厚生年金は支給されません。

生計を維持している方が万が一死亡した場合に備えて、国民年金の納付状況を確認しておきたいところです。

では、どのように確認できるのでしょうか。

ねんきんネット

年金の納付状況はねんきんネットから確認可能です。

「ねんきんネット」は、お客様がインターネットを通じてご自身の年金の情報を手軽に確認できるサービスです。24時間いつでもどこでも、パソコンやスマートフォンからご自身の年金情報を確認することができます。

日本年金機構HPより引用

マイナンバーカードとマイナポータルを利用すればスマートフォンからいつでも確認することができます。

夫が死亡した場合のシミュレーション

条件を以下の通りに設定して生計を維持している夫が死亡した場合に、生活が維持できるかどうかをシミュレーションし、足りなければ任意の保険を検討してみます。

シミュレーションの条件は以下の通りです。

- 享年30歳(会社員 年金保険滞納未納なし 納付期間7年 平均年収400万)

- 配偶者あり(会社員 年収400万)

- 子ども二人(2歳、0歳)

夫死亡後の収入

この場合、会社員ですから遺族基礎年金と遺族厚生年金の両方がもらえます。

遺族基礎年金は配偶者と子どもが二人なので、777,800 円+224,700円×2=1,227,200円/年 となります。

遺族厚生年金は、400万円×25年(25年未満は25年となるから)×0.005481×3/4=約41万円/年となります。

そして、遺族年金の合計金額は1,637,200円/年となります。

その他の収入として児童手当があります。

児童手当は中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している場合に、以下の金額が支給されます。

| 児童の年齢 | 児童手当の額(一人あたり月額) |

|---|---|

| 3歳未満 | 一律15,000円 |

| 3歳以上 小学校修了前 | 10,000円 (第3子以降は15,000円) |

| 中学生 | 一律10,000円 |

所得制限がありますが、子ども二人の場合は年収ベースで言うと960万円なので、制限には該当しません。(参考:内閣府:児童手当のご案内)

夫が死亡した時点から二人目の子供が中学校卒業するまでの児童手当の二人分の総額は396万円です。

夫死亡後の支出

子どもの教育費+養育費の合計は以前子どもの教育資金はいくら必要なのかの記事で解説していますが、子ども一人をすべて公立・国立に通わせた場合大学卒業までに約2016万円かかります。

今回のシミュレーションだと子供は二人なので約4032万円の支出になります。

続いてツマ本人の生活費です。

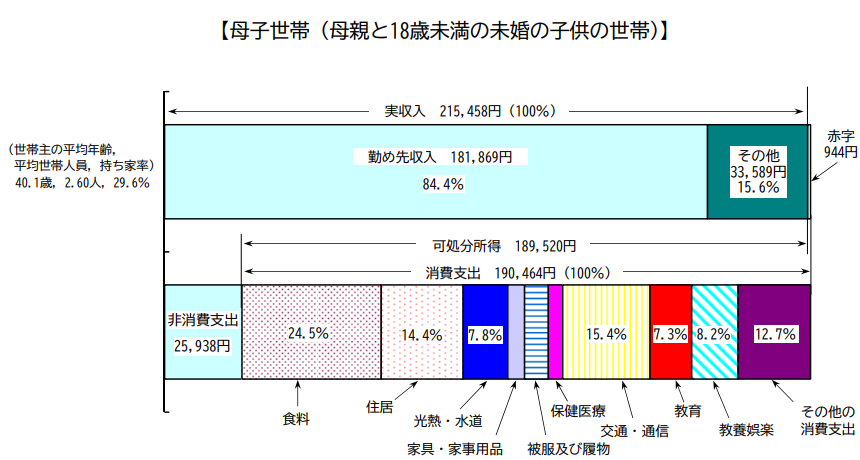

平成26年度全国消費実態調査によると、ひとり親世帯の生活費は以下のように報告されています。

見づらいので上記のグラフを表に変更すると以下の通りになります。

| 項目 | 割合 | 支出額 |

|---|---|---|

| 食費 | 24.5% | 約46,600円 |

| 住居 | 14.4% | 約27,400円 |

| 水道光熱費 | 7.8% | 約14,800円 |

| 家具・家事用品 | 2.5% | 約4,800円 |

| 衣類・履物 | 4.7% | 約8,900円 |

| 保険医療 | 2.5% | 約4,800円 |

| 交通・通信費 | 15.4% | 約29,300円 |

| 教育費 | 7.3% | 約13,900円 |

| 教養娯楽費 | 8.2% | 約15,600円 |

| その他の支出 | 12.7% | 約24,200円 |

ここから、教育費はすでに計上してるため除外し、住居費も実家に帰ることを想定し除外します。

すると支出は148,700円/月となります。

夫死亡後の収支合計

収支の合計は以下のようになります。

| 金額 | |

| 配偶者の収入 (年収×22年) | 8800万円 |

| 遺族年金 | 3029万円 |

| 子ども手当 | 396万円 |

| 収入合計 | 1億2225万円 |

| 金額 | |

| 養育費+教育費 (公立国立想定二人分) | 4032万円 |

| 生活費 (月15万想定×22年) | 4140万円 |

| 支出合計 | 8172万円 |

収支の差額は約4000万円です。

この場合、差額が大きくプラスなので、これ以上の補償は不要と考えられ、民間の生命保険に加入して追加の補償を得る必要はないと考えられます。

もちろん、配偶者の収入によるところが大きいので、足りない場合は追加の補償が必要となり、民間の生命保険が必要になるでしょう。

お金は足りてるだろうけど、自分が死んだあと少しでも楽にしてあげたいと思う場合も同様です。

そもそも自分が死亡する確率とは

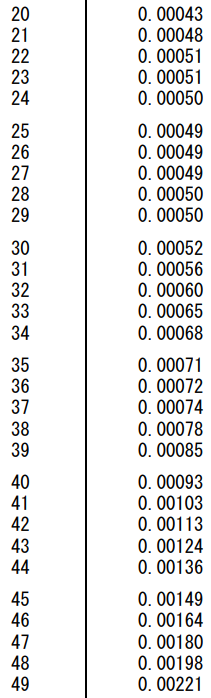

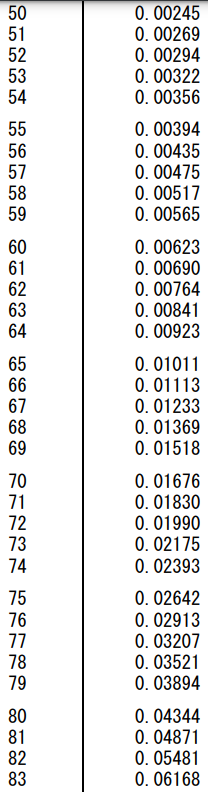

厚労省の令和2年簡易生命表の概況によると、年齢ごとの男性の死亡率(その一年間に死亡する確率)は以下の通りです。

左の数字が年齢、右の数字が死亡率です。

この表からみると、30歳の男性がその一年で死亡する確率は0.05%、1万人に5人の確率ということになります。

この数字を高いととるか低いととるかは人それぞれですが、個人的には低いと感じます。

先ほどのシミュレーションで行けば、52歳で子どもが自立することになりますが、52歳で男性が死亡する確率も0.2%、1000人に2人です。

死亡する確率に保険金としてお金をかけるより、99.8%の死亡しない確率にかけて保険金分を投資に回し、仮に子どもが自立した後に自分が死んだとしても22年間運用した資産が残るため配偶者も困らない状況を作ったほうが、建設的という考え方もできるのではないでしょうか。

まとめ

医療保険や生命保険は不要と論じる風潮もあるようですが、家庭の状況や死亡に対する価値観、死亡した後に残された家族に望む生活水準などによって、必要or不要は変わってくると思います。

まずは、本当に必要なのかを理解するために、高額療養費制度や遺族年金などの公的な制度について知ることが大切だと考えます。

以上参考になれば幸いです。

コメント