前回の【第八歩】では子どものジュニアNISA口座での買付設定の具体的な手順を画像付きで解説しました。

妻

妻やるべきことは

①子どもの銀行口座→子どもの証券口座への入金

②証券口座内での積立設定

の2STEPだったわね!

ジュニアNISAの設定方法をスマホ、PC両方の画像を用いて解説したね!

iDeCoっておすすめ?iDeCo口座開設方法とおすすめ投資先を徹底解説!

さて、非課税枠フル活用までの道 第九歩目はiDeCo口座の開設と買付設定です。

つみたてNISA、ジュニアNISAを設定し、まだ余剰資金がある人が次に始めることでおすすめなのはiDeCoです。

そもそもiDeCoってどんな制度なのかしら?

NISAとは何が違うの?

一言で言うとiDeCoはNISAと同じように運用益が非課税になるだけでなく、掛金(毎月の積立金額)が控除の対象になるため、その年の税金が人によっては最大で44万8800円も節税になるんだよ!

非課税な上に、つみたての段階でも節税になるの!?

そんなにいい制度には裏がありそうね!

デメリットも含めて解説し、始め方も画像を用いて解説するよ!

そもそもiDeCoとは

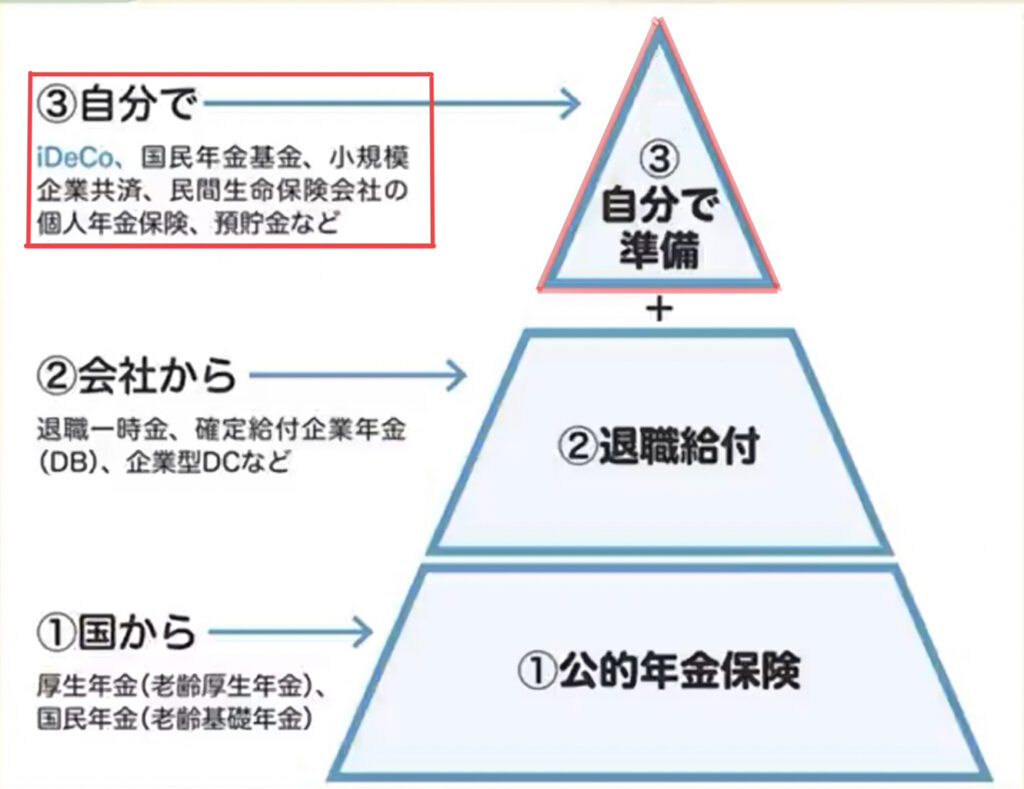

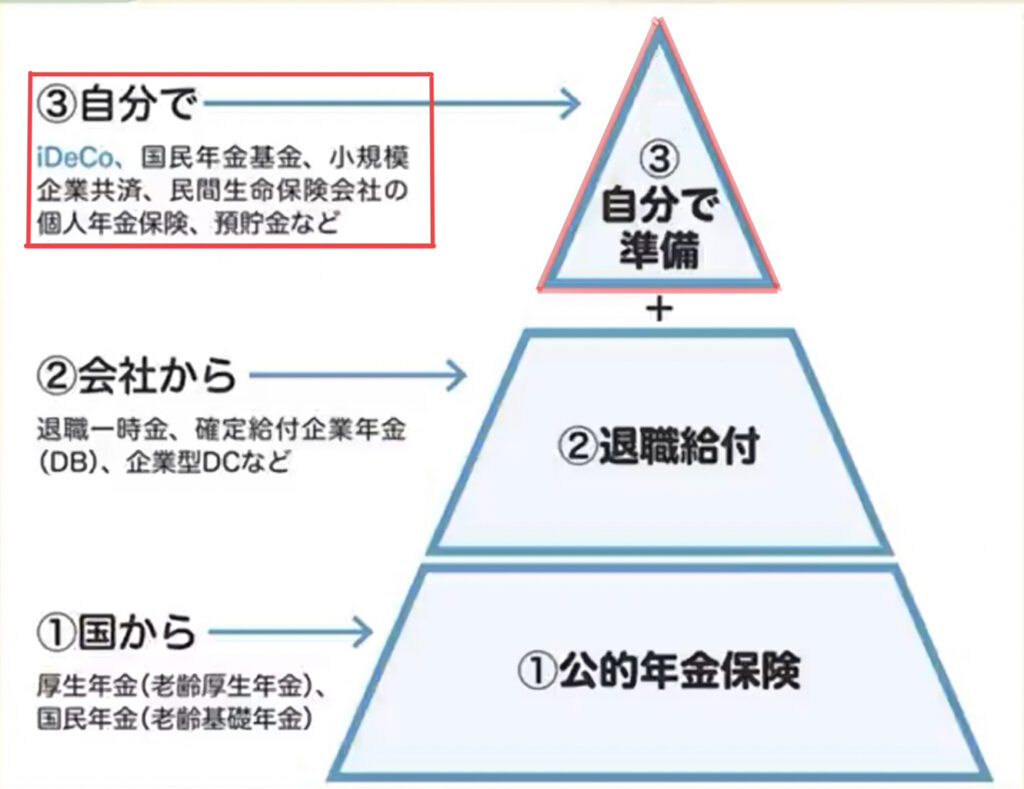

そもそも私たちの老後を支えるお金は、大きく3つに分けられます。

①国からもらえるもの(国民年金、厚生年金)

②会社からもらえるもの(退職一時金、確定給付企業年金(DB)、企業型DCなど)

③自分で用意するもの(iDeCo、国民年金基金、小規模企業共済、民間生命保険会社の個人年金保険、預貯金など)

ですね。

今回のテーマのiDeCoは③に該当するということね!

図で表すとこうなります!

iDeCoとは個人型確定拠出年金のことです。

確定拠出年金とは、決まった額を(確定した額を)積み立てて(拠出して)作る年金のことです。

つまり、自分で毎月決まった額を積み立て、自分のために作る年金のことを指します。

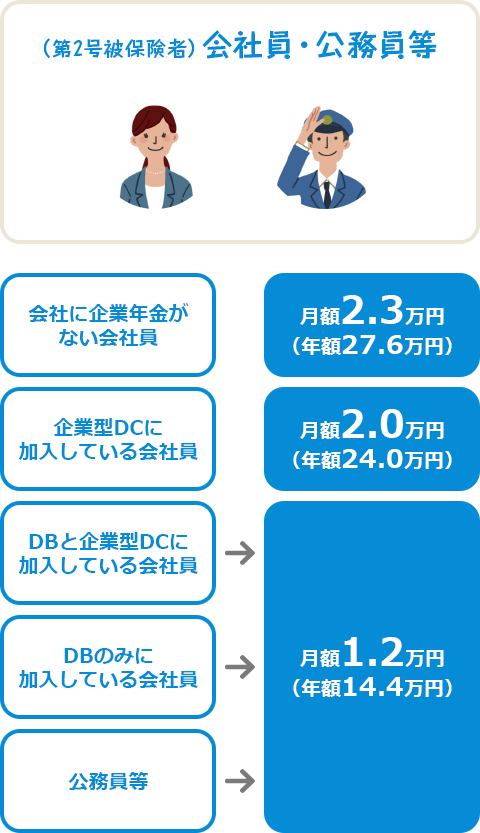

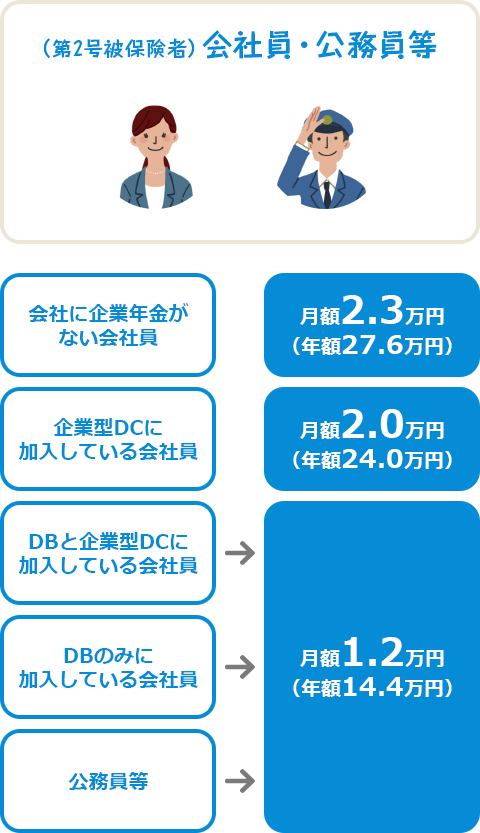

なぜ先に老後を支えるお金が3つに分かれていることを説明したかというと、②の「会社からもらえるもの」の金額によって、iDeCoの掛金、つまり毎月の積立額が変わってくるんだ!

ということは、先に②について知っておく必要があるわね!

企業型確定拠出年金(企業型DC)とは

iDeCoは「個人型」の確定拠出年金なので

個人で

確定=決まった額を

拠出=積み立てて

作る年金を指していました!

ということは「企業型」の確定拠出年金は

企業が決まった額を積み立てて作る年金ということね!

その通り!

掛金:勤め先の会社が出す

運用先:勤め先が選んだ投資先の中から自分で選ぶ

というのが企業型確定拠出年金DCのことです!

後述のDBでは従業員が会社から給付される金額が確定しているのに対し、企業型DCでは企業が拠出する掛金(企業が積み立ててくれる金額)が確定しています。

積み立てるお金は企業が出すけど、最終的にもらえる給付額は従業員の運用次第ということになります。

確定給付企業年金(DB)とは

決まった金額が給付されることが確定している年金のことです。

企業型DCは給付額が確定していない一方、DBは給付される額が確定されているため、企業側のリスクは大きいです。

企業型確定拠出年金(DC)⇒積み立てる額が確定している

確定給付企業年金(DB)⇒もらえる額が確定している

という認識だね!

この先の運用成績の未来が分からないのに給付する金額が確定されているDBは企業にとってはリスクということね!

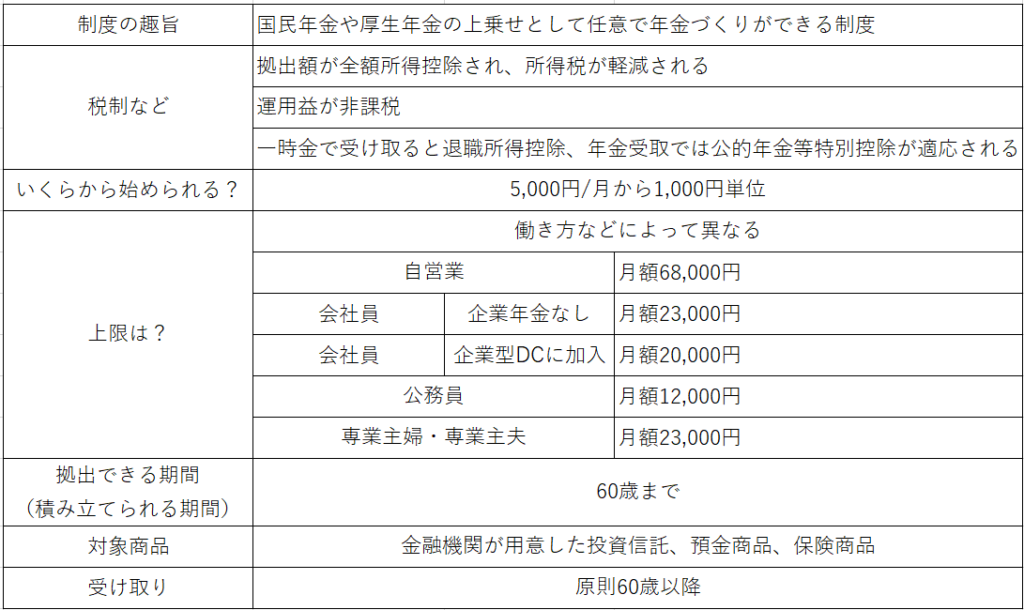

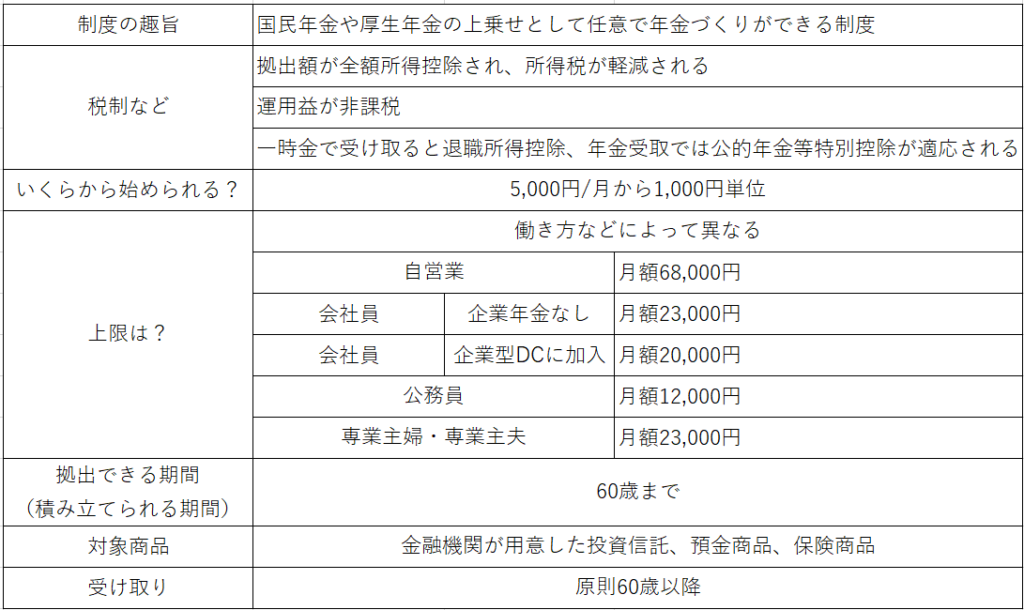

iDeCoとは

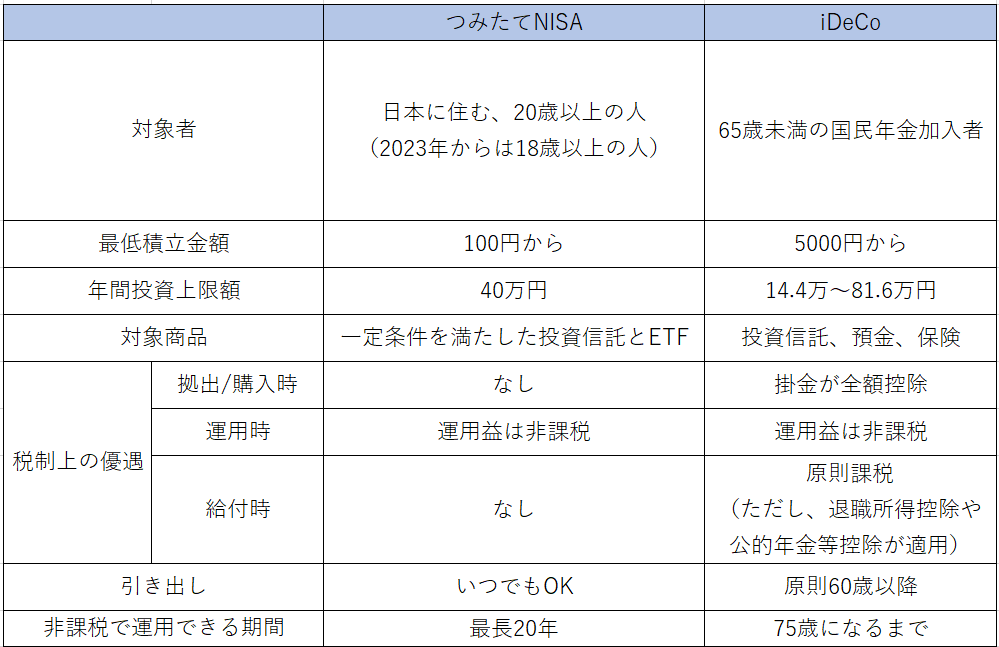

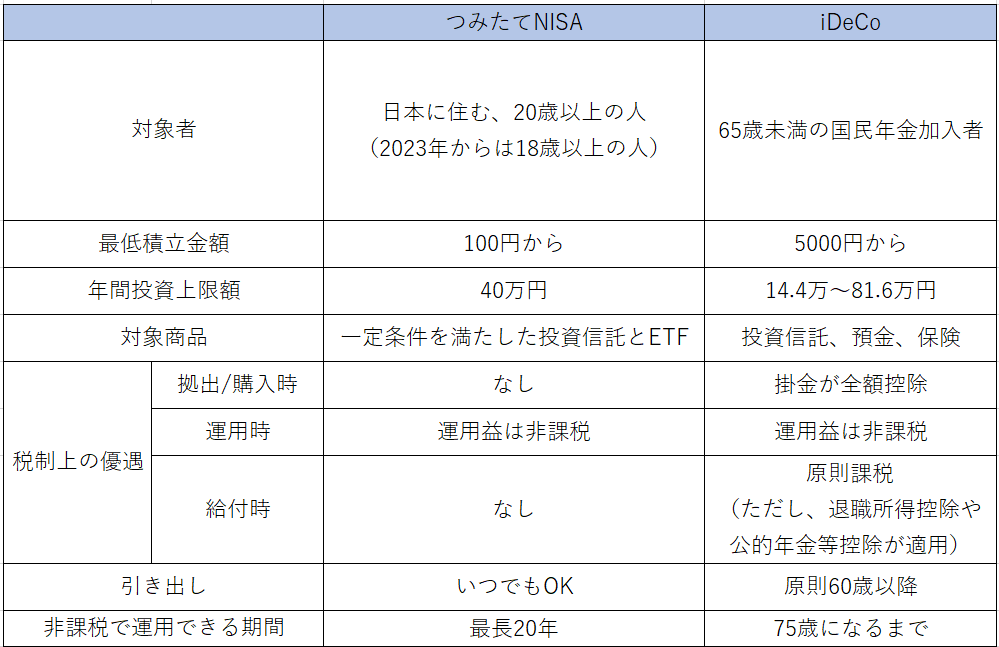

まずは全体像をつかむためにiDeCoの概要を以下の表のようにまとめています。

受け取り方で控除が違うってことは納める税金が変わるってこと?

人によって月の積立の上限が違うなら私はいくら?

受け取れるのは60歳以降って、資金拘束期間長いけど大丈夫?

疑問だらけ!

まずは全体像をつかんでほしいだけなので、詳細については今から説明しますね!

注目されるのはやはり税制の部分で運用益が非課税になることでしょう。

以前は公務員・私学教職員の方はiDeCoを利用できませんでしたが、法改正により2017年から加入できるようになりました。

運用益が非課税なのはNISAも同じよね?

何がNISAと違うの?

iDeCoとつみたてNISAとの違い

つみたてNISAとiDeCoの違いは以下の通りです。

NISAとiDeCoの違いと良い違いと悪い違いで言うと

・良い違い⇒掛金(毎月の積立)が控除になり納める税金を抑えられる

・悪い違い⇒60歳まで引き出せない

という違いがあります!

運用益が非課税になるという点ではつみたてNISAもiDeCoも同じですが、つみたてNISAにないiDeCoのメリットは掛金が全額控除になる点です。

一方でiDeCoには原則60歳まで引き出せないというデメリットもあります。

詳しいメリット・デメリットは後述します。

iDeCoのメリット5選

iDeCoには

1.積み立てるときは掛金が全額所得控除になる

2.運用中は非課税で再投資できる

3.引き出すときも退職所得控除が使える

4.差し押さえ禁止財産になる

5.自動で積立できて楽

というメリットがあります。ひとつずつ詳細をみていきましょう!

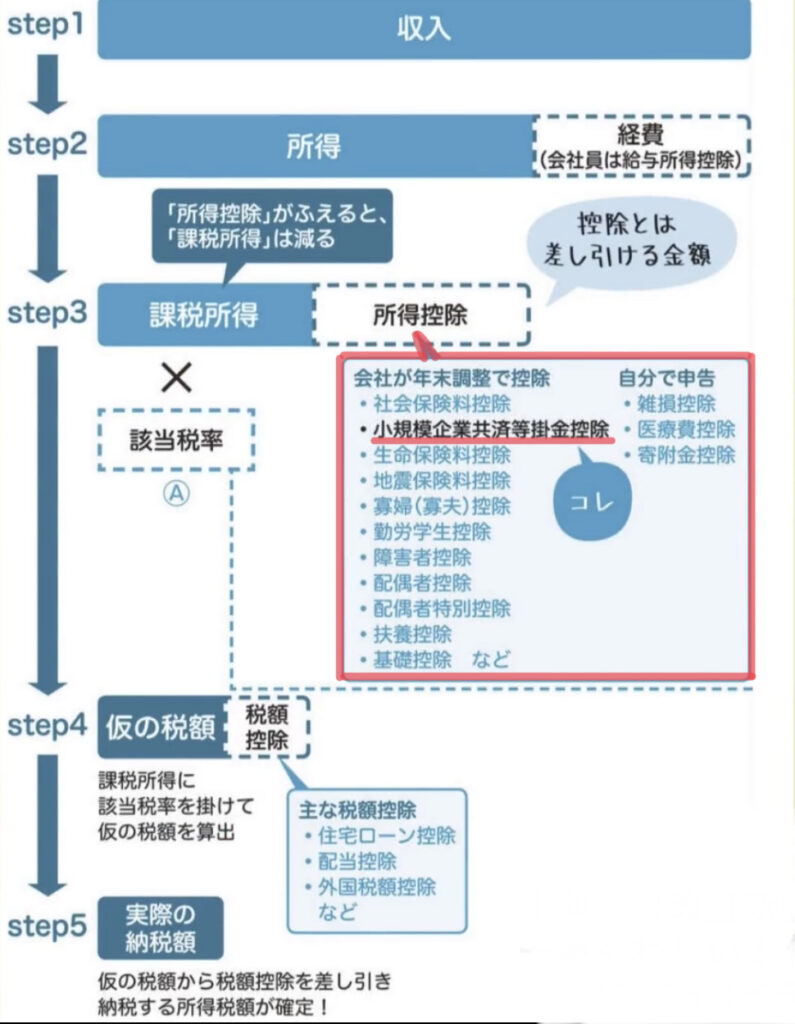

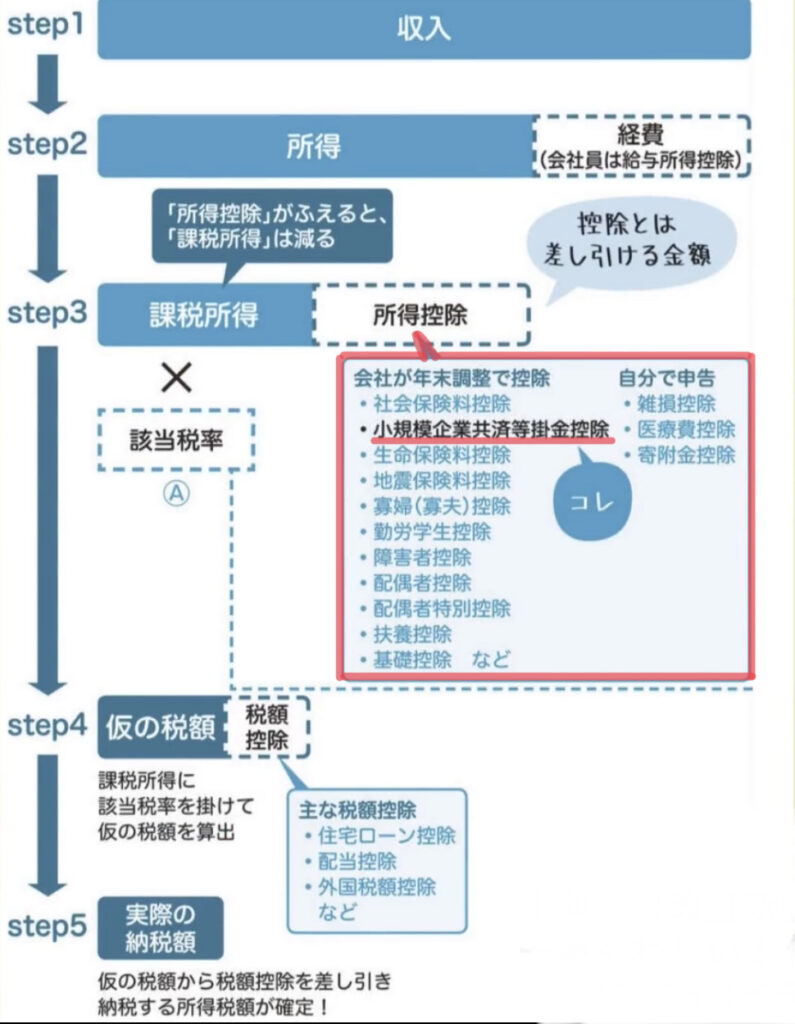

iDeCoのメリット①掛金が全額所得控除になる

運用益が非課税になるという点で、NISAとiDeCoは同じですが、iDeCoには「掛金を払ったときに税金が安くなる(掛金が所得控除になる)」というNISAにはないメリットがあります。

そもそも所得控除ってなんだっけ?

所得控除とは、毎年の所得税や住民税を計算するときに所得から差し引けるもののことです。

下の図のSTEP3で、所得控除が増えれば増えるほど、課税される対象となる課税所得が減るわけですから、税金が安くなります。

所得控除額が増える=課税所得が減る=納税額が減る

ということね!

言ってみればただ貯金してても貯金額が所得控除にならないけど

iDeCo口座で貯金すれば所得控除になるから税金は減るということだね!

iDeCoの掛金は小規模企業共済等掛金控除に該当するため、所得控除となり税金が安くなります。

具体的にどのくらい納税額が減るの?

どのくらい安くなるかというと、所得別に異なります。

例えば年収440万円会社員で、給与所得控除後の金額が310万の場合、月額掛金上限額が23,000円なので、iDeCoを上限まで使うと年間55,200円の税金が安くなります。

月々23,000円なので年間276,000円を積み立てると税金が55,200円安くなる(支出が減る)となるということなので、ここだけ見れば利回りが約19%の投資商品を買っているのと同じ効果になります。

ただし、所得控除を受けるには年末調整または確定申告でiDeCoの掛金を払ったことを申請する必要があります。

iDeCoのメリット②運用中は非課税で再投資できる

通常の株式投資では配当金や売却益などの運用益に対して、約20%の税金がかかります。

仮に100万円の利益が出たとしても、20万円は税金として徴収され手元に残るのは80万円です。

しかし運用益に対する税金が非課税なので、上記の例でいくと100万円が丸々手元に残ります。

この点はNISAと同じね!

税金がかからないということそのものがメリットではありますが、それ以上に資産運用に柔軟性がうまれるという点のメリットが大きいです。

iDeCoは60歳まで引き出せないからむしろ柔軟性は低いんじゃないの?

どういうことかというと、iDeCoを使用せずに運用した場合、Aという投資信託からBという投資信託に変えたいと思ったとします。

その場合一度Aを売却し、利益の20%を課税された後に、残ったお金でBを買うことになります。

しかし、iDeCoの場合それがないため、例えば若い時はリターン大きめの商品で運用し、定年間際になったらリスクの小さい商品に乗り換えるということが非課税でできるのです。

ちなみにNISAで同じことをしようとすると一度売却しても非課税枠は復活しないので、非課税で投資できる総額が減ることになります。

iDeCoのメリット③退職所得控除が使える

iDeCoを一括で引き出すと退職所得控除を受けることが可能です。

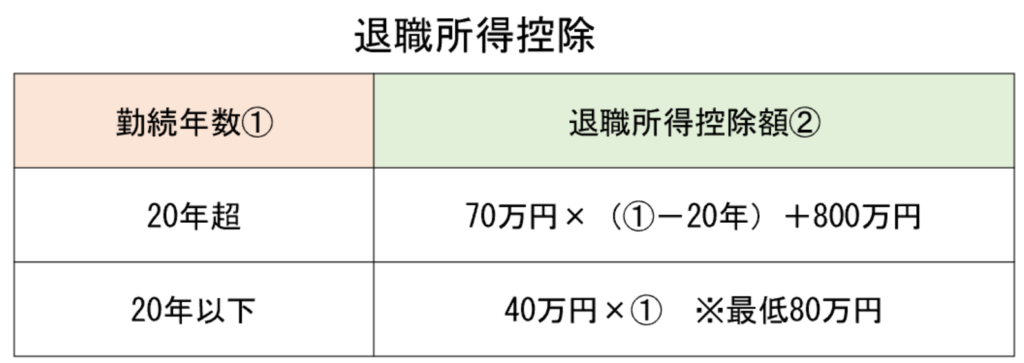

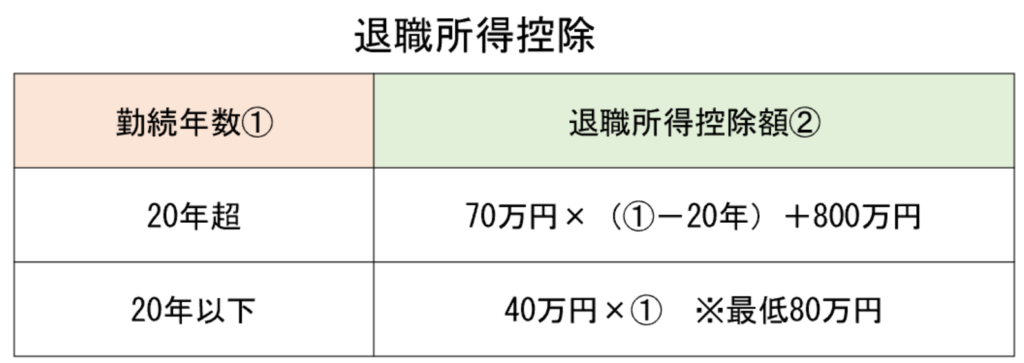

退職所得控除とは、退職一時金(いわゆる退職金)から差し引ける控除のことで、勤続年数に応じて控除額が増加します。

例えば30年間掛金を積み立てた場合、↑の20年超の式に当てはめるわけですから、

70万円×(30ー20年)+800万円 = 1500万円

が控除額になります。

月2万円を30年間年利5%で運用した場合、最終積立金額は16,645,173円になりますから、1500万円を差し引いた約160万円に対してのみ税金がかかることになります。

iDeCoと会社からの退職一時金がそれぞれ1500万、合計3000万だったらどうなるの?

そのケースはこの後のデメリットで解説します!

デメリットで解説ということは、、、

iDeCoのメリット④差し押さえ禁止財産扱いになる

破産してしまった場合、貯金や不動産などの財産は差し押さえの対象になりますが、iDeCoは「年金扱い」となり資産保全となります。

iDeCoのメリット⑤自動で積立投資が可能になる

最初に手続きをしてしまえばあとは配当金も自動で再投資されるためほったらかしで積立投資が可能です。

iDeCoのデメリット

iDeCoには

1.加入や引き出しに年齢制限がある

2.毎月の掛金の上限額が決まっている

3.手数料がかかる

4.受取時、気を付けないと税金が発生する

というデメリットがあります。

ひとつずつ解説していきましょう!

iDeCoのデメリット①加入や引き出しに年齢制限がある

iDeCoの最大のデメリットは加入や引き出しに年齢制限があり、資産の流動性が低いことです。

加入できる年齢は65歳未満(2022年5月の改正より)、引き出せる年齢は60歳以降75歳までと定められていますが、加入年数が10年未満の場合、受給が遅れます。

60歳以降でiDeCoに加入した場合、お金が受け取れるのは加入から5年経過後となります。仮に60歳で加入した場合は最短で65歳、62歳なら67歳からの受け取り開始となります。

一般NISAやつみたてNISAは20歳以上で誰でも加入でき、いつでも引き出し可能ですので、その点で言えばiDeCoのデメリットであると言えます。

iDeCoのデメリット②掛金に上限額が決まっている

iDeCoの拠出金額は上限が決まっており、その上限額も人によって異なります。

特に企業型DC以外に加入している場合は上限額がガクンと下がるので、自分が勤めている会社が何の制度に加入しているかを確認し、上限金額を把握しておく必要があります。

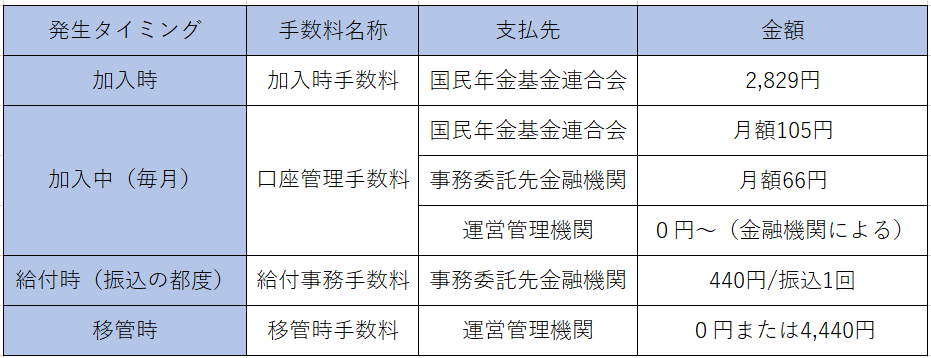

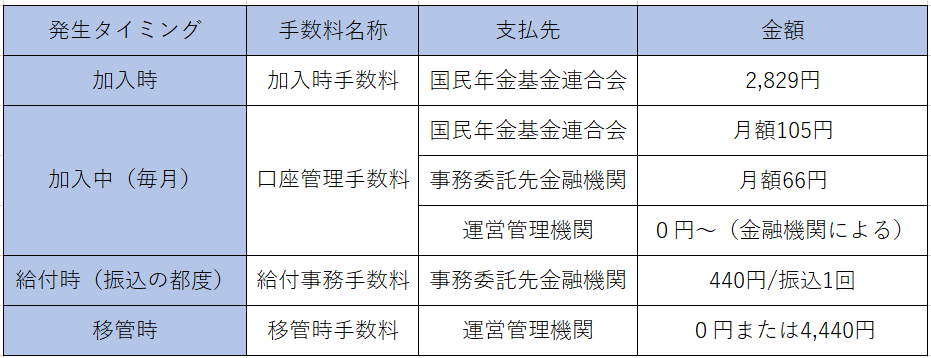

iDeCoのデメリット③手数料がかかる

iDeCoには様々な手数料がかかります。

加入時にかかる加入時手数料2,829円はどこの金融機関でiDeCoを始めようともかかるお金で、初回掛金から差し引かれます。

加入中にかかる手数料のうち国民年金基金連合会と事務委託先金融機関に支払う月額合計171円も、どこの金融機関でiDeCoを始めようともかかるお金です。

運営管理機関に支払う口座管理手数料は金融機関によって異なります。

0円の金融機関があるにも関わらず、例えば毎月500円、30歳から60歳まで支払い続けると思うと18万円も支払う必要のない手数料を支払うことになるので、できれば0円の金融機関を選びましょう。

給付時の手数料はどこの金融機関であっても発生します。

いろんな手数料があるのね

「手数料はなるべく払うな」が投資の定石だけど

iDeCoの場合は拠出時と受取時の非課税メリットの方が大きすぎるので

手数料は微々たるものでしょう!

iDeCoのデメリット④受取時、気を付けないと税金が発生する

iDeCoは掛金支払い時・運用中の税制上の優遇がありますが、受取時には税金が発生します。

そこもNISAとは違うところね!

優遇措置はあるものの、受取方によっては気を付けないと税金が発生する場合もあります。

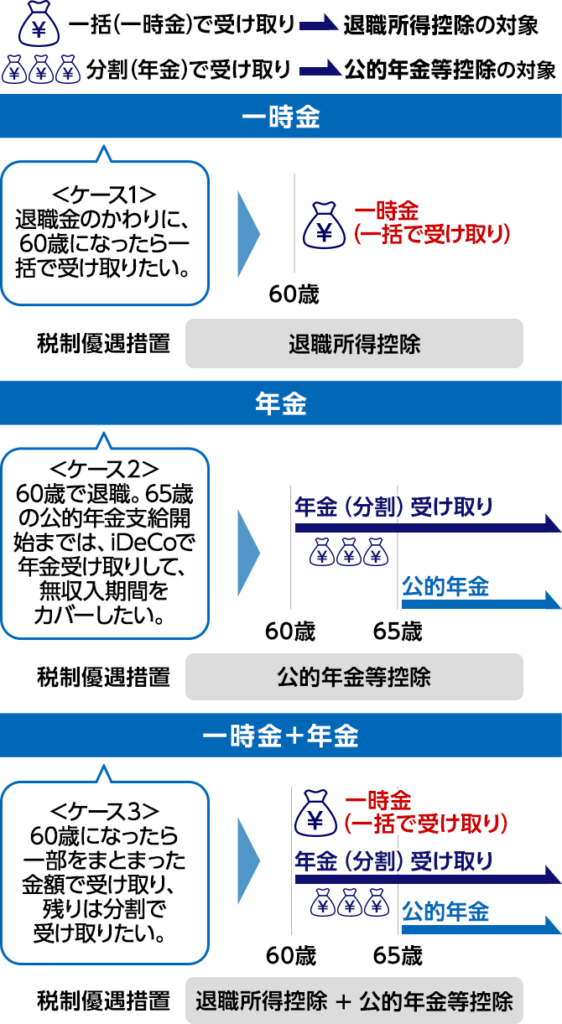

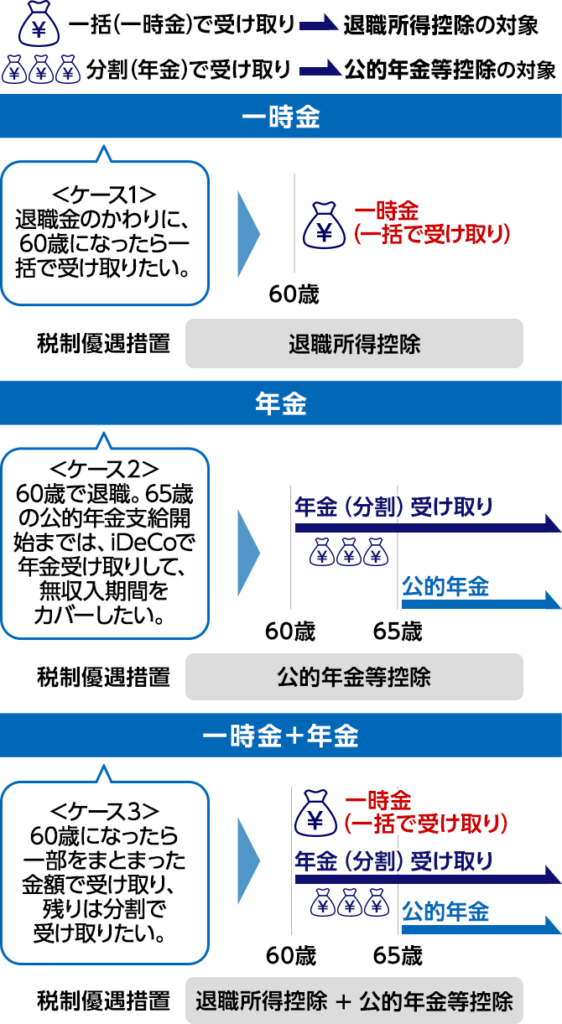

まずは受取方と、受取方ごとの優遇措置を整理します。

iDeCoの受け取り方×優遇措置は3種類あります。

①一時金×退職所得控除

一気に全額受け取るってことね!

この場合はどういう優遇があるの?

一時金として受け取る場合、そのお金は企業からの退職一時金(いわゆる退職金)と同じように、退職所得として扱われます。

前述のように30年間掛金を積み立てた場合には1,500万円までが非課税となりますが、ここで注意が必要です。

この1,500万円の中には、勤め先からの退職金、一時金として受け取った企業DB、企業型DCも含まれるのです。

さっき私が質問したこと!

やっぱり退職金も含めて1500万円までの控除なのね!

例えばiDeCo1500万円、企業からの退職一時金1000万だった場合、合計2500万円に対して控除額は1500万円ですから、差額の1000万円に対して税金が発生します。

そもそも日本の退職金に対する税金計算では、課税の対象となる金額に1/2を乗じた値を課税の対象とするので(優しいですね)、この場合の課税対象は500万円になります。

それにしても、計算すると税金で100万円以上も支払うことになります。

計算はこちらのサイトが便利です。

https://keisan.casio.jp/exec/system/1292387069

いくら優遇されているとはいえ、税金はなるべく払いたくないわよね。

何か対策はないのかしら?

受取時期をずらすという方法があるよ!

国税庁のHPには「退職一時金や企業DBなどを一時金で受け取った場合は、前年以前4年以内に受け取った退職金は退職所得控除の枠を共有する」とあり、また、

「iDeCoや企業型DCを一時金で受け取る場合は前年以前19年内に受け取った退職所得と合算される」

とあります。

iDeCoを受け取るより前に普通の退職金をもらっちゃうと、iDeCo+退職金で1500万円の控除を埋めてしまうのね!

つまり、iDeCoを先に受け取り、その5年後に企業からの退職金を受け取ることで退職所得控除の枠はリセットされるのです。

この順番が逆になり、退職金を先に受け取ってしまうと、iDeCoは前年以前19年内に受け取った退職所得と合算されてしまいますから、税金対策を考えると20年後まで待たないといけません。

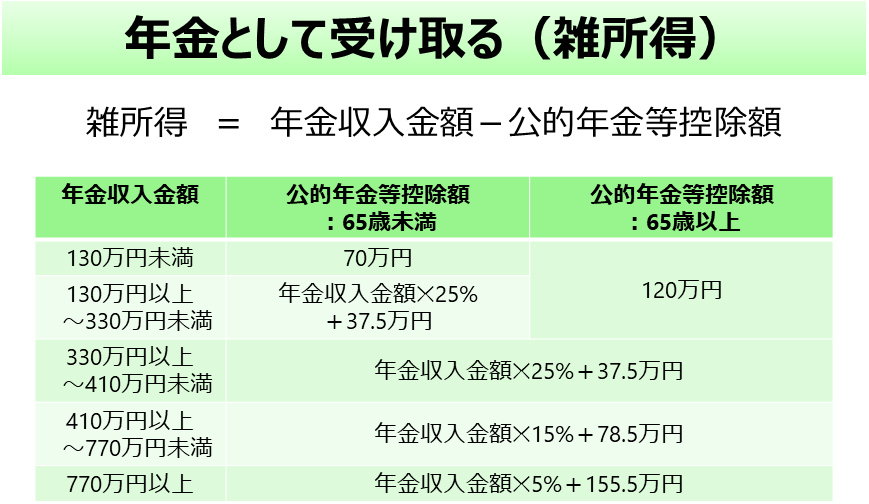

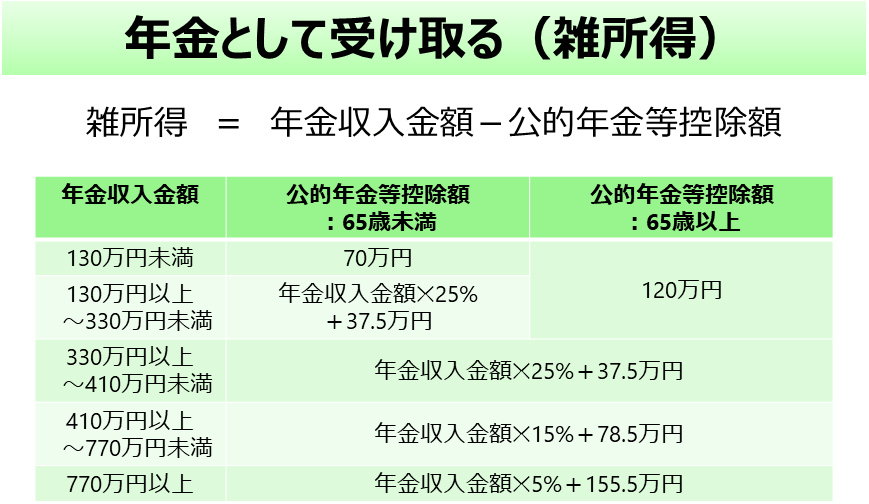

②年金×公的年金等控除

この受け取り方は毎月ちょっとずつ受け取るってことね!

①のように一時金として受け取るのではなく、年金として月々○○円というように受け取る場合、その所得は雑所得になります。

使える控除は公的年金等控除額です。

雑所得は年金収入金額 ー 公的年金等控除額 です。

そして年金収入額には、iDeCoからの年金に加えて国民年金や厚生年金などの公的年金も含まれます。

つまり、①のケースと同様に、受取金額が大きくなると税負担も大きくなるのです。

対策も同様です。

受取時期をずらすことによって税負担を抑えることができます。

しかも公的年金の受給を遅らせることによって 0.7%/月 分受給額が増えますので、遅らせるのであればiDeCoではなく公的年金を遅らせるのが良いでしょう。

ただし、この方法には上記以外にiDeCoの手数料が関係してきます。

iDeCoは振込一回ごとに440円の手数料がかかります。

つまり毎月440円かかることになりますので、iDeCo全額を年金として受け取ることはあまりおすすめできません。

③①と②の併用

おすすめは①と②の併用です。

- まずは退職所得控除の範囲内でiDeCoを一時金として受け取る

- 残りは年金として受け取る(一時金を2回に分けることはできない)

- 企業からの退職金は、iDeCo一時金の5年後に受け取る

という流れです。

iDeCoのデメリット⑤口座が一つしか持ていない

iDeCoは一度開設するとほかの金融機関に変更するのが非常に手間です。

国民年金基金連合会の審査が必要で、移管に数か月かかります。

最初に始める金融機関の選定が非常に重要と言えます。

iDeCoはどんな人におすすめ?私は始めたほうがいい?

以上のメリットデメリットを踏まえるとiDeCoがおすすめの人、そうではない人がはっきりしてきます。

最大のメリットは積立すること自体が節税になること

最大のデメリットは60歳まで引き出せないことです!

ということは、60歳まで引き出す必要がない人

=生活防衛資金が確保できている人

=将来のライフイベントにかかる支出を把握している人

にとってはほぼメリットしかないということね!

子育て世帯がiDeCoを始められるかどうかは将来のライフイベント

(子供の進学、結婚、就職など)で

いつ頃、いくらくらいかかるかを把握しているかどうかですね!

子育てにいくら必要か?という疑問についてはこちらの記事で解説していますのでよろしければご覧ください

これらの記事で、iDeCoを始めていいと分かった方は、いよいよ始め方です。

iDeCo口座をどこで開くか?選定基準3つのポイントとは

iDeCo口座を開設する銀行や証券会社は自分で選ぶことができますが、iDeCo口座は一つだけで移管も非常に手間がかかります。

そのためどの金融機関でiDeCo口座を開設するかが非常に重要です。

何を基準に選んだらいいの?

選ぶ基準は

・手数料

・選べる商品の数

・希望の投資先があるか

の3つです!

iDeCo開設先を選ぶ基準①手数料

前述の通りiDeCoは様々な手数料がかかりますが、そのうち金融機関ごとに異なるのは

運営機関に支払う口座管理手数料

です。

これが0円の証券会社を選びましょう。

iDeCo開設先を選ぶ基準②iDeCoの取扱商品数

つみたてNISAは国が選定した投資信託などの投資先から投資先を自分で選べるのに対し、iDeCoは口座開設をした金融機関が選定した商品から選ぶ必要があります。

| 証券会社 | 投資信託数 | おすすめ投資信託 | 運営管理機関への 口座管理手数料 |

| SBI証券 | 38本 | SBI・全世界株式インデックス・ファンド eMAXIS Slim 米国株式(S&P500) | ¥0 |

| 楽天証券 | 32本 | 楽天・全米株式インデックス・ファンド 楽天・全世界株式インデックス・ファンド | ¥0 |

| マネックス証券 | 27本 | eMAXIS Slim 米国株式(S&P500) eMAXIS Slim 全世界株式(オール・カントリー) | ¥0 |

| auカブコム証券 | 27本 | なし | ¥0 |

| 松井証券 | 40本 | eMAXIS Slim 米国株式(S&P500) 楽天・全米株式インデックス・ファンド | ¥0 |

| 岡三証券 | 29本 | なし | ¥0 |

| ゆうちょ銀行 | 26本 | なし | ¥259/月 |

ネット証券大手が手数料・商品ラインナップの面で優秀なことは分かっていましたが、それら以外に松井証券も優秀な選択肢であることが分かります。

iDeCoを始めるならおすすめはSBI証券

上記の2点から比較すると、おすすめはSBI証券です。

手数料無料で、投資先も他の証券会社と比較して多いです。

当ブログでは一貫して

- S&P500

- 全米株式

- 全世界株式

への投資をおすすめしていますが、iDeCoに関してはどの証券会社で口座開設をしても、それらのおすすめ投資先に投資できるわけではありません。

実際の投資先を見て決めるのが良いでしょう。

| 投資先 | 証券会社 |

| S&P500に投資するなら | SBI証券、マネックス証券、松井証券 |

| 全米株式に投資するなら | 楽天証券、松井証券 |

| 全世界株式に投資するなら | SBI証券、楽天証券、マネックス証券 |

【スマホ画面】実際の口座開設の手順

私はeMAXIS Slim 米国株式(S&P500)へ投資したいため、SBI証券で口座開設しました。

SBI証券でのiDeCo口座開設をスマホ画面で解説します。

今回もモッピーを経由して口座開設を行うので、モッピー登録がまだの方は、紹介URLをご利用ください。

モッピーを始めているユーザーに紹介してもらって登録後に条件を達成すると、紹介ポイントがもらえます。

ポイントサイトごとでどこが最も獲得ポイントが多いかの最新情報はこちらの記事で解説しています。

①:iDeCo口座開設でもモッピーを経由します。もらえるポイントとしては200Pと大した額ではありませんが、もらえるものはもらっておきましょう。モッピーの検索画面で「SBI iDeCo」と検索します。

②:「SBI証券のiDeCo」をタップします。

①:「ポイントを貯める℗」をタップします。

②:SBI証券のページへ移動します。画面右下の「まずは資料請求から、お気軽に!」をタップします。

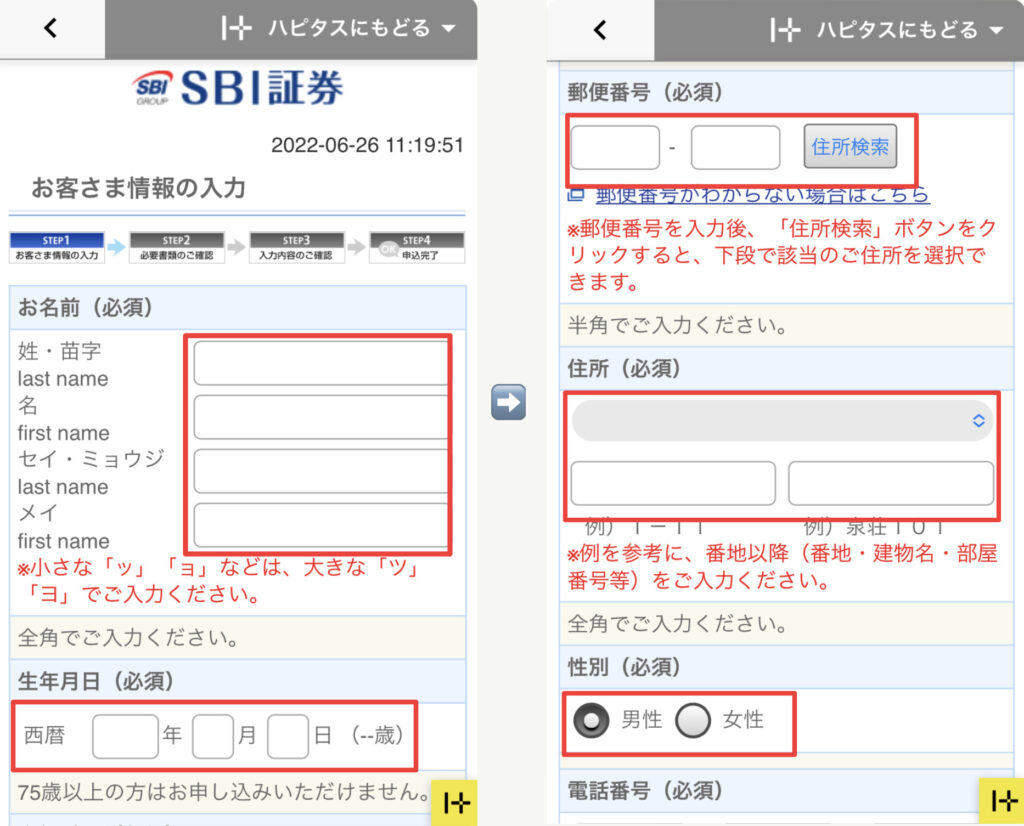

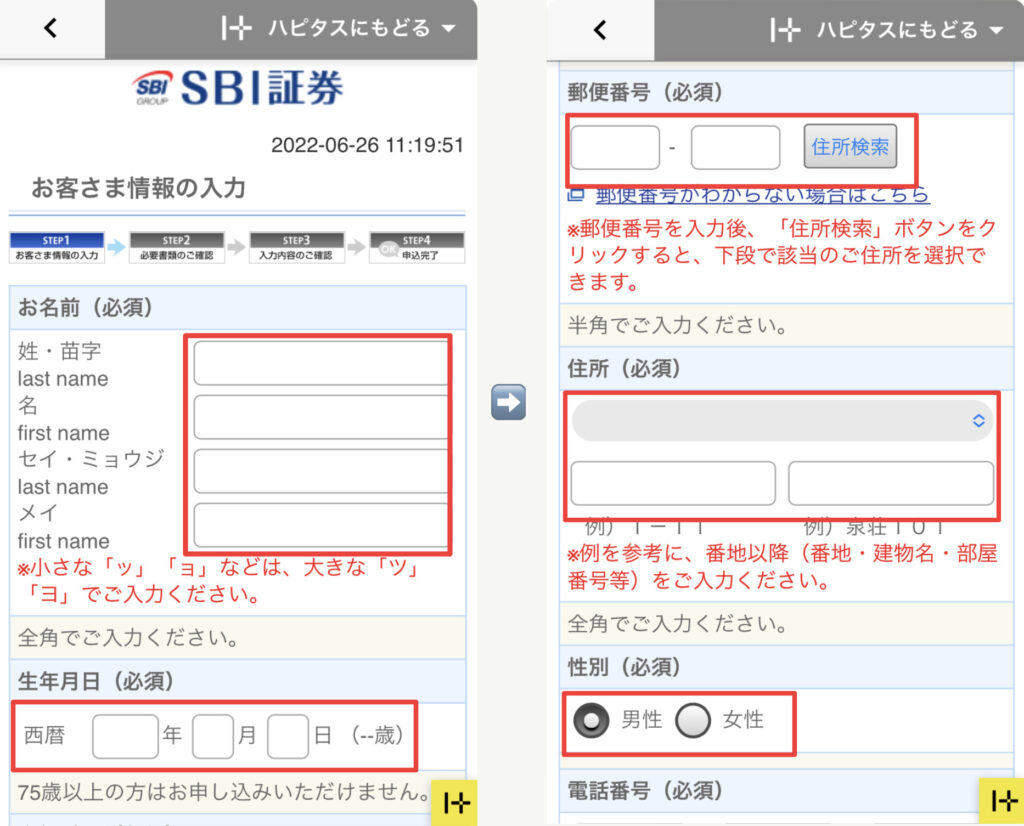

①:名前、カナ、生年月日を入力します。

②:郵便番号、住所、性別を入力します。

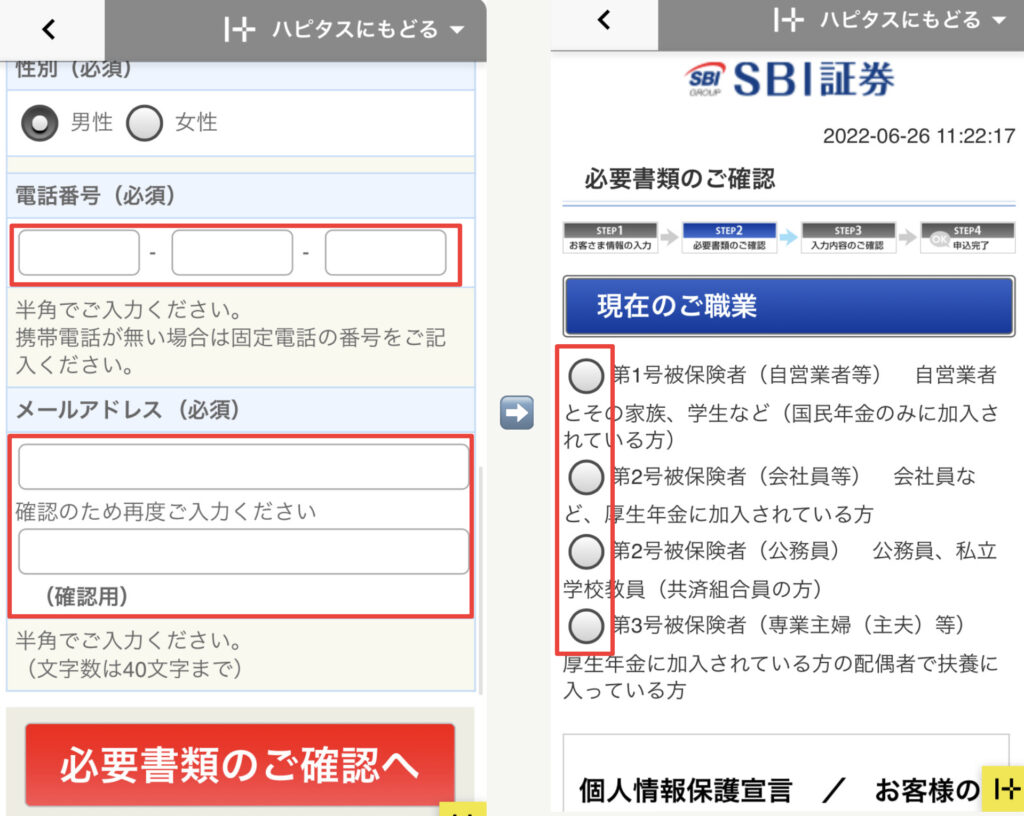

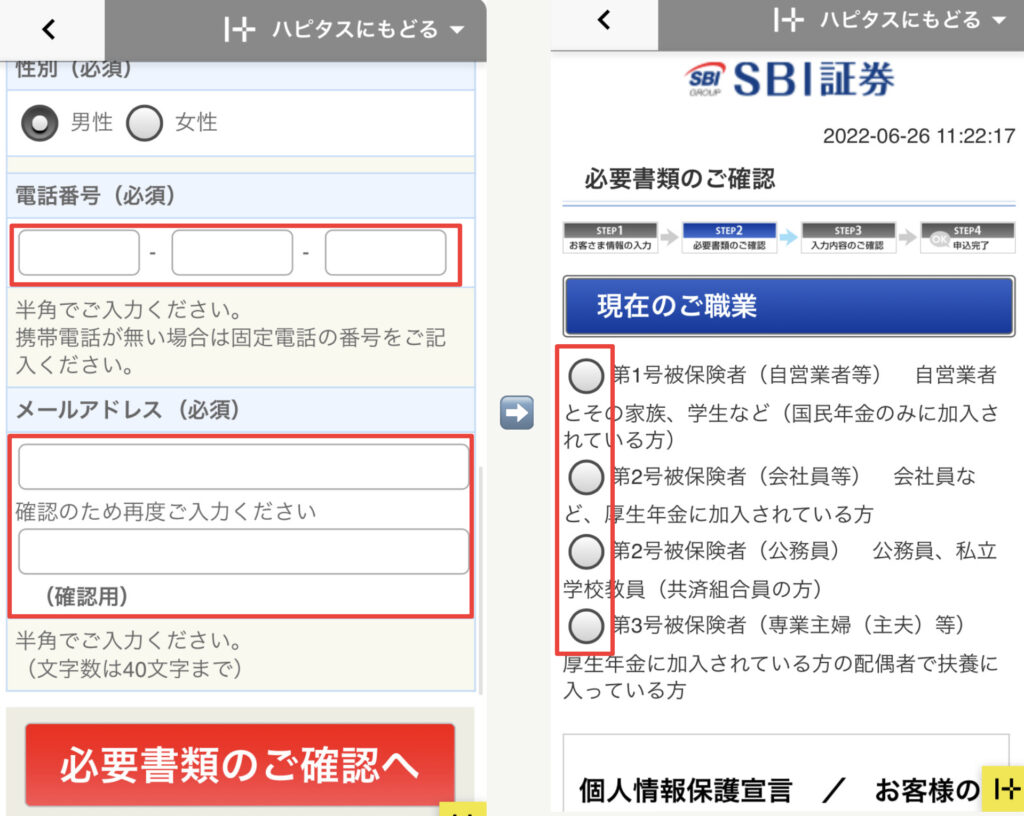

①:電話番号、メールアドレスを入力し、「必要書類のご確認へ」をタップします。

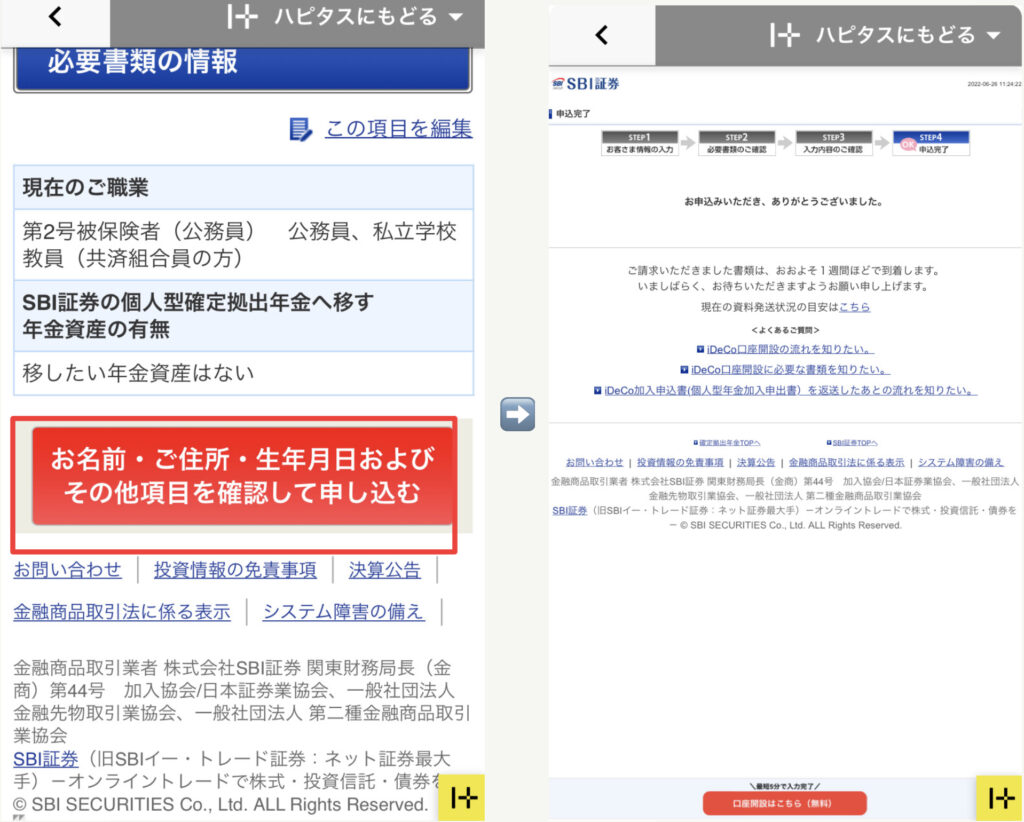

②:「現在のご職業」を選択します。私は共済組合員なので3番目を選択しています。

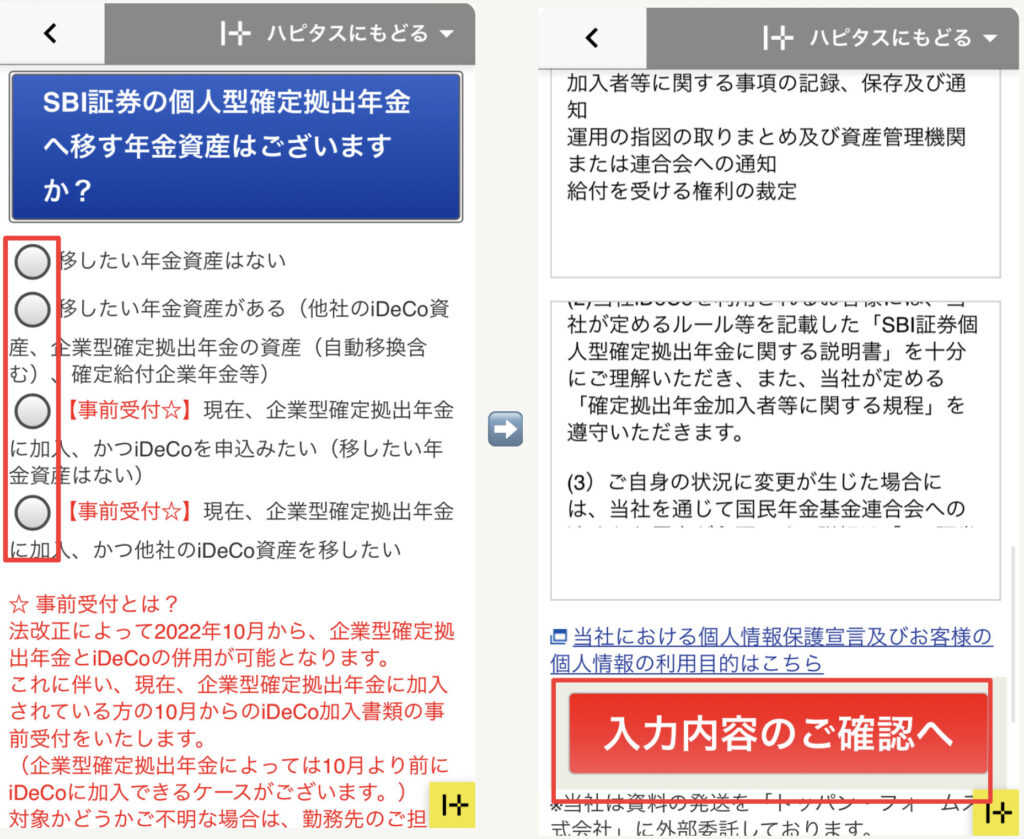

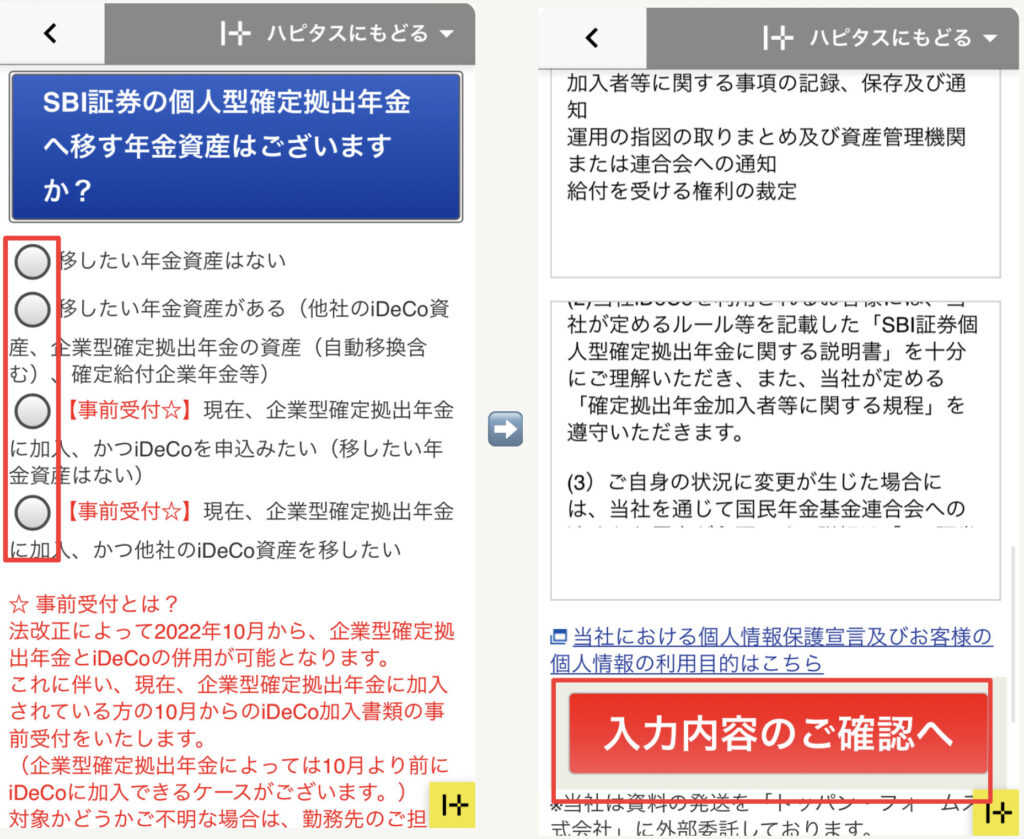

①:次にiDeCoに移す年金資産の有無を選択します。企業型DCやDBをやっていない人や初めてiDeCo口座を開設される場合は、「移したい年金資産はない」を選択します。

②:「入力内容のご確認へ」をタップします。

①:入力内容を確認し、「お名前・ご住所・生年月日およびその他項目を確認して申し込む」をタップします。

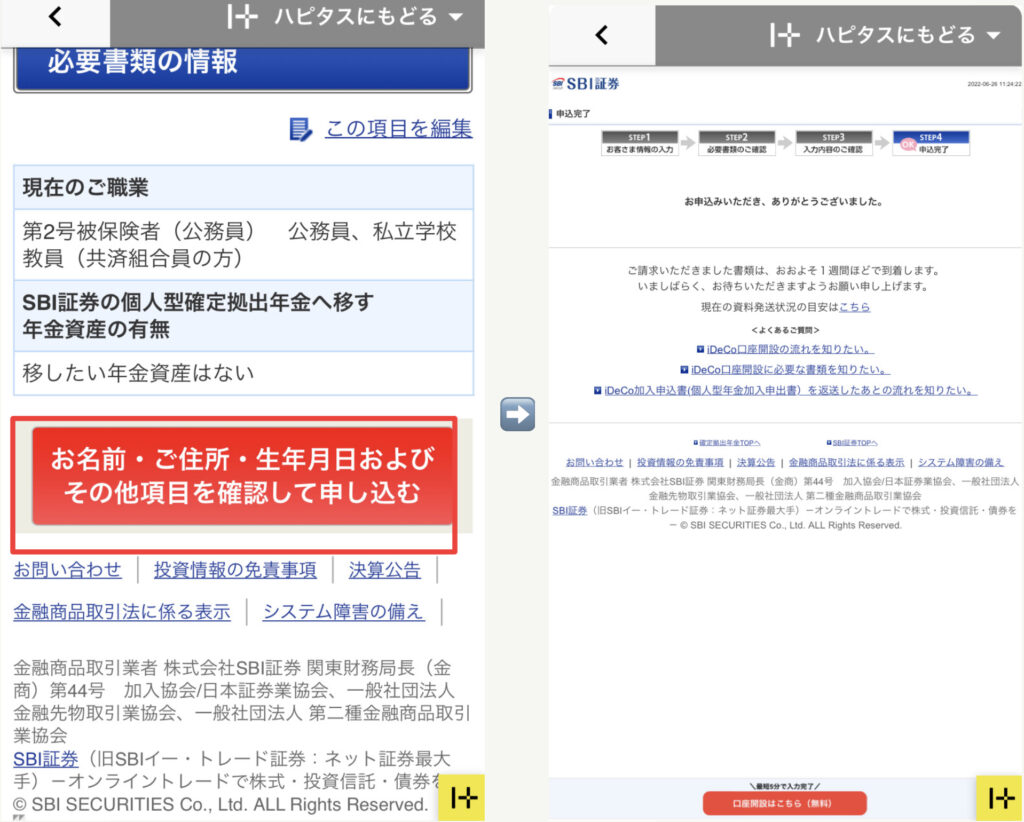

②:申込が完了です。資料が届くまで一週間ほど待ちます。

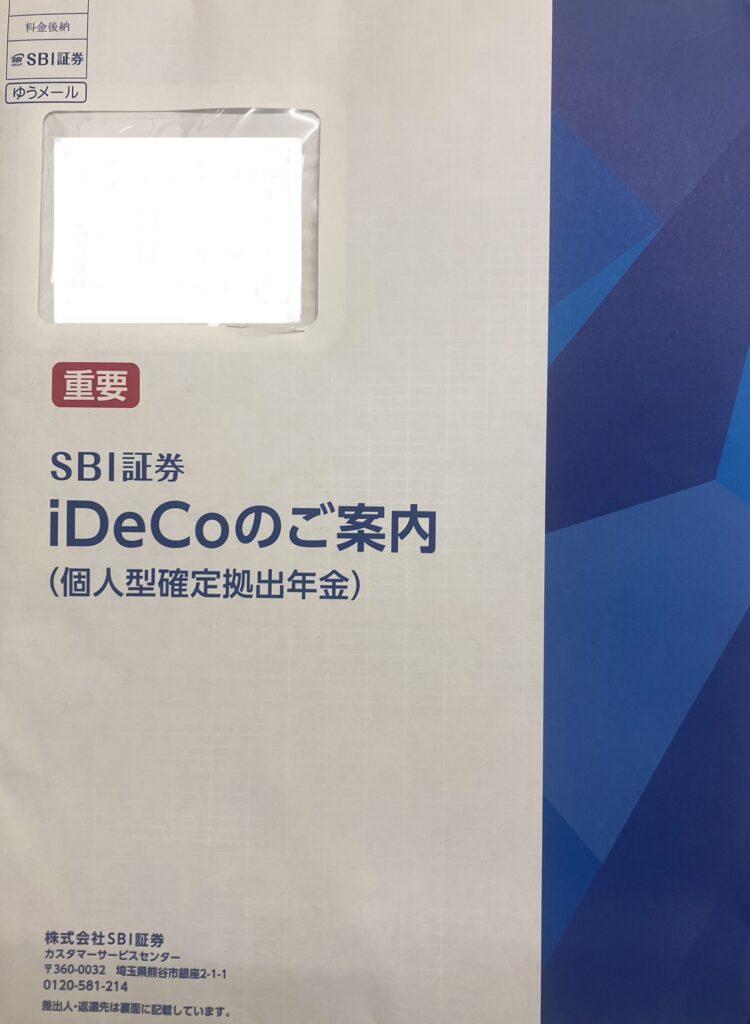

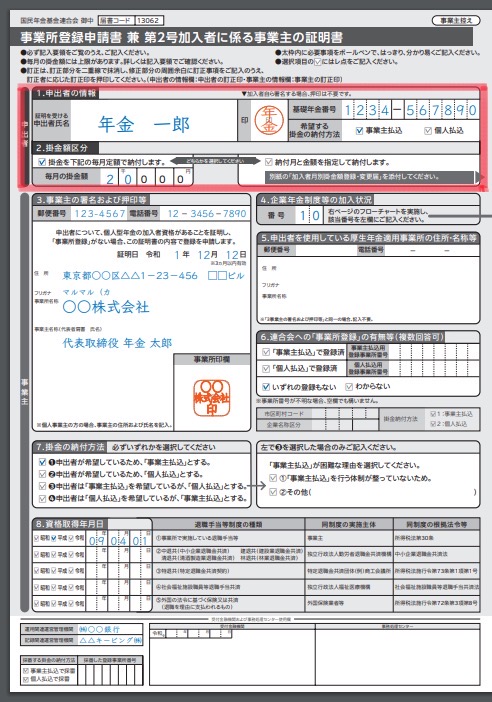

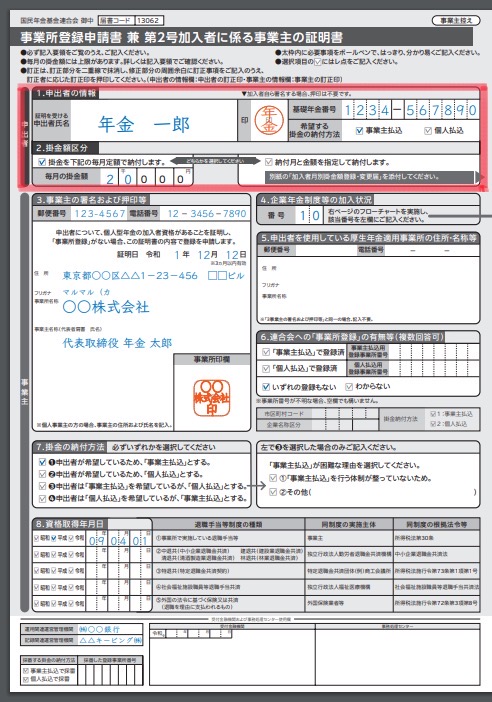

1週間程度で上記のような書類がSBI証券から届きます。中身には以下のように記載されています。

上記画像にあるように以下の書類を用意します。

- 個人型年金加入申出書

- 預金口座振替依頼書兼自動払込利用申込書

- 加入者掛金配分設定届

- 第2号加入者に係る事業主の証明書

- 本人確認書類

ひとつずつ書類の用意方法を見ていきましょう。

準備する書類4つ

準備するものは以下の通りです。

- 「年金手帳」(基礎年金番号が分かるものがあればOK)

- 掛け金の引落し口座にする銀行の「銀行印」および「通帳orキャッシュカード」

- 黒インクのボールペン(鉛筆やフリクションなどの消えてしまうペンは不可)

- 「本人確認書面」

1の年金手帳がすぐに見当たらない場合で、日本年金機構が運営する「ねんきんネット」にご登録済みの方は、ねんきんネットへログインすることで基礎年金番号確認が可能です。

2の銀行印についてはネット銀行の場合金融機関届出印がない場合があります。その場合、各金融機関に問い合わせをする必要があります。

ちなみに住信SBIネット銀行の場合は押印不要と案内されていました。(SBI証券HPより)

楽天銀行の場合は任意の印鑑を押印するよう案内されていました。(楽天銀行HPより)

4の本人確認書面は、運転免許証や健康保険証の[表裏]コピー、マイナンバーカードの[表面のみ]コピー、住民票の写し(原本)などです。

書類作成

書類作成の流れは以下のような手順で行うとスムーズです。

①「事業所登録申請書兼第2号加入者に係る事業主の証明書」に基礎年金番号と毎月の掛け金額を記入する

最初に「事業所登録申請書兼第2号加入者に係る事業主の証明書」を記入するのには理由があります。

- 職場に記入してもらうため時間がかかるから

- 職場に記載してもらった内容をもとにほかの書類を作成するから

です。書類が届いたら年金番号と掛金だけ記載してとっとと職場に提出してしまいましょう。

②「個人型年金加入申出書」「預金口座振替依頼書兼自動払込利用申込書」「加入者掛金配分設定届」を記入する。

③勤務先に「事業所登録申請書兼第2号加入者に係る事業主の証明書」を提出・返却してもらう。

④職場から返してもらった「事業所登録申請書兼第2号加入者に係る事業主の証明書」の内容をもとに「個人型年金加入申出書」の「現在のお勤め先(事業所の情報)」を記入する。

⑤本人確認書類を用意する。

あとは以下の書類を送られてきた書類の中にある封筒に封入し郵送すれば完了です。

- 個人型年金加入申出書

- 預金口座振替依頼書兼自動払込利用申込書

- 加入者掛金配分設定届

- 第2号加入者に係る事業主の証明書

- 本人確認書類

iDeCoのなぜか納得のいかない部分

最後になぜか納得のいかない部分についてお話します。

iDeCoは給料から天引きされるわけではないので、源泉徴収後(税引き後)のお金で掛金を拠出されることになります。

しかし、引き出すときには拠出した金額も含めて税金の対象としてカウントされます。

これって、

・給与支払いの時

・iDeCo受け取りの時

に2回税金取られてることにならない?

月2万円を30年間年利5%で運用した場合、最終積立金額は16,645,173円になりますと前述しましたが、このうちの投資元金720万円はすでに税金を納めた後のお金のはずです。

結局控除があるのでいいのですが、本当は利益のみを税金の対象にしてほしいですよね。

また、iDeCoでは最低でも月171円は必ずかかるので、年では2,052円が引かれることになります(国民年金基金連合会の月105円は掛け金を納付した月のみかかるので、年1回納付のような年単位化の制度を利用している場合、負担の低減が可能)。

つまり、月2.3万円(年27.6万円)の掛け金を拠出しても、27万3,948円しか実際には投資に回らないことになります(初年度は2,829円がさらにかかるため、実質27万1,119円)。

このことから「iDeCoは最初から運用がマイナス」と感じてしまいます。

しかし、そこは掛金が所得控除になることで相殺どころか大幅プラスです。

例えば年収440万円会社員で、給与所得控除後の金額が310万の場合、iDeCoを上限まで使うと年間55,200円の税金が安くなります。

拠出した金額:年27.6万円

コスト(手数料):年2,052円

控除される税金:年55,200円

つまり、実質拠出した金額27.6万円の掛け金のうち、実負担は22.08万円分であると考えられ、その上運用益は非課税になるため、結局お得なのね。

なぜか納得のいかない部分を納得することができました。

まとめ

今回はiDeCoの概要、メリット、デメリット、iDeCo口座開設のおすすめ証券会社と実際の始め方を解説しました。

iDeCo最大のデメリットは60歳以降でないと引き出せないという流動性の低さです。

ですので、生活防衛資金がしっかりと確保できている状態でないと、活用はおすすめできません。

逆に生活防衛資金が確保できている状態で、現金を遊ばせておくのはもったいないです。

余剰資金のある人で、つみたてNISA、ジュニアNISAをすでに活用している人はiDeCoも活用しましょう。

さて、次の記事【第十歩】では【第六歩】で紹介した三井住友カードゴールドNLに付随する話です。

三井住友カードゴールドNLはSBI証券でつみたてNISAを行うには必須と言っていいカードですが、発行しただけでは毎年5500円の年会費がかかります。

【第十歩】では年会費を永年無料にする方法を紹介します。

非課税枠フル活用への道もほぼ終わったようなものです。

あと一歩で終了ですので、あと少し頑張りましょう。

コメント