・NISA、iDeCoなどの非課税枠フル活用を達成している

・家計の見直しが済んでおり、毎月数万円の余剰資金が生まれている

・生活防衛資金の確保が済んでいる(ざっくり生活費の半年~2年分の現金)

国内高配当株投資をおすすめする人とメリット・デメリット

この記事では上記の条件をすべてクリアしている方に向けて、NISA、iDeCoの後の投資先の選択肢を提示しています。

今回は選択肢③の「国内高配当株投資」について解説します。

高配当株投資とは

妻

妻高配当株投資ってどんな投資のことを意味しているの?

配当金が高い企業の株式を狙って投資する手法のことだよ!

株を購入し株主になることで得られる権利の一つに、会社の利益を分配してもらえる権利があります。

この分配してもらった会社の利益を配当金といいます。

配当とは、企業が経営活動の結果として獲得した利益を株主に分配することです。

株主は企業の株価が変化するリスクを承知したうえで、お金を出資しています。

株価が下がるというリスクを抱えて自社に出資してくれる株主に対して、キャピタルゲイン(株価の上昇による利益)とは別に、インカムゲイン(配当金)という形で報いようとする企業があります。

高配当株とは株価に対する配当金の割合が高い株のことをいいます。

そして、配当金を得ることを目的に高配当株に投資する投資手法を高配当株投資と言います。

なるほど!

どのくらい配当がもらえたら高配当株という定義にあてはまるの?

どのくらいの配当金をもらえたら高配当株と呼ぶかという明確な定義はないですが、一般的に株価の3~4%の配当金が出れば高配当株と言われるようです。

先ほど「インカムゲイン(配当金)という形で報いようとする企業があります。」という言い方をしましたが、配当金を出さない企業もあります。

そういった企業は「配当金を出すよりも、その分のお金を事業投資に回し、会社を成長させ、株価を上げたほうが、結果的に株主に対して貢献していることになる」という考えであり、その代表的な会社がAmazonです。

高配当株がどういうものかはわかったわ!

でも高配当株投資ってインデックス投資とどう違うの?

インデックス投資と比較すると高配当株投資のメリットデメリットが分かりやすいです。

まずはデメリットから説明します!

高配当株投資のデメリット

高配当株投資のデメリット①トータルリターンはインデックス投資に劣る

値上がり益や配当金などの株式投資による利益に対しては、約20%の税金がかかります。

高配当株投資においてもそれは同じで、配当金を受け取るたびに税金がかかります。

例えば利益が100万円出たら

20万円は税金で

手元に残るのは80万円ってことね!

そのため、まったく同じ成長、まったく同じ配当金の投資対象であっても、投資信託を購入し配当金を自動で再投資するインデックス投資と比べると、税の繰り延べができない分トータルリターンは劣ることになります。

税の繰り延べについてよくわからない方は下記の記事で詳しく解説しています。

配当金再投資の投資信託でも最終的には税金を払わないといけないけど、都度払う税金分も運用できるから、最後に払ったとしても投資信託の方が利益は大きくなるのよね!

そうだね!

高配当株投資はその都度税金を払う分、同じ銘柄に同じ期間同じ額投資しても、最終的な利益は投資信託に負けてしまうんだ!

高配当株投資のデメリット②リスク許容度の低い人向けの投資ではない

高配当株投資はリスク許容度の低い投資ではないという理由は以下の通りです。

- まとまった配当金を得るにはまとまった投資元金が必要(まとまった額を投資に回せる入金力が必要)

- 企業の業績悪化により減配、無配となるリスクがある。

- 高配当の企業は低成長であることが多い。

特に③については、配当利回りは配当金÷株価で算出されますから、利回りの高さは株価の低さともとれるのです。

高配当の企業は成長する見込みがないから不人気で株価が下がってるってこと?

成長の見込みがないというか、すでに成長のピークを迎えた成熟した企業という捉え方かな!

ベンチャー企業のようにこれからの急速な伸びは期待できないけど、今後も継続できるビジネスモデルを持っているよ!

ただ、中には見かけ上配当利回りが高く、中身が伴わない企業もあるため注意が必要だよ!

仮に、リスク許容度の低い人が生活費を切り崩してまとまった金額を高配当株投資に回し、一見高配当に見える罠銘柄(たこ足配当をしている高配当株)をつかんでしまった場合

企業は業績悪化→今後の成長も見込めない→株価下落

となり、幸せに向かって投資しているのに、まったく逆方向に進むことになってしまいます。

たこ足配当って何?

たこ足配当とは企業が営業によって得た利益以外から配当金を出すことを言います。

通常、配当金とは営業利益の一部を株主へ配分するものです。

しかし、営業利益が悪い企業が、減配や無配にすると、株主が離れ、株価が下がるためそれを嫌い、事業投資の資金や企業の資産を切り崩して配当金を出すことがあります。

これをタコが自分の足を食べて空腹を満たす様子に例えてたこ足配当と言います。

たこ足配当を行っている企業の業績は健全とは言えないため、将来的に無配、株価下落のリスクがあるため、高配当だからと言って飛びついてはいけません。

配当利回りだけで会社を見ると、余裕をもって出している配当か、無理をして出している配当か分からないってことね!

そして無理して配当を出している企業は、将来の業績悪化や倒産リスクがあるため、投資対象としては不適格ということだね!

高配当株投資のデメリット③銘柄選定にスキルがいる

上記のたこ足配当の話とも共通しますが、高配当株投資のデメリットは、銘柄選定にスキルが必要であることです。

本来目指すべき銘柄は

- 高配当である

- 今後も増配が見込める

- 今後も企業の成長が見込める(株価の上昇が見込める)

という銘柄ですが、それを見極めるためにはスキルが必要で、スキルがあったとしても各高配当株に対して購入しても大丈夫かどうかを選定していく時間も必要です。

その具体的な方法についてもこの記事の後半で解説しています。

高配当株投資のデメリット④一般的に株価の大きな伸びは期待できない

高配当株投資は株価の伸びではなく配当金に期待する投資です。

配当金を出す企業はそもそも、すでに成熟している企業が多いですが、裏を返せば、業績の成長力があまり高くないともとれます。

そのため短期間で2倍、3倍といったような株価の大きな伸びは期待できないことが多いです。

高配当株投資のメリット

高配当株投資のメリット①配当金を受け取れる

高配当株の最大のメリットは配当金を受け取れることです。

配当金を目的に投資をするのですから、当たり前ですね。

また、配当金は株価の変動と比較すると比較的変動が小さく安定的に現金を得ることができます。

この後の「将来を予測しやすい」というメリットにもつながる部分です。

また、定年退職までに1000万円分の株を購入し、配当金が4%である場合、年間40万円の配当金を得ることができ、それを老後の自分年金とすることもできます。

また、日々の生活がよくなる実感を得ることができます。

配当金が毎月3000円得られれば、通信費がまかなえます。

配当金が毎月10000円得られれば、光熱費がまかなえます。

配当金が毎月50000円得られれば、食費がまかなえます。

日々の生活がよくなっている実感を得られれば投資を継続するモチベーションにもつながりそうね!

高配当株投資のメリット②買ってしまえば放置していても利益になる

高配当株投資は買ってしまえば完全な不労所得になります。

不動産投資における家賃収入も不労所得の代名詞のように出てきますが、不動産投資は完全な不労所得とも言い難いです。例えば、

物件の清掃、物件の点検、修繕計画、業者とのやり取り、借主とのやりとり、家賃を滞納されたら督促などやることはたくさんあり、まったく何もしないというわけではないのです。

しかし、株式による配当金は完全な不労所得です。最高です。

高配当株投資のメリット③株価の変動を追いかけなくていい

高配当株投資は配当金を目的としているため、中長期の保有がメインになります。

なので株価によらず淡々と積み立てていくインデックス投資と同じく日々の株価に一喜一憂する必要がないのが魅力です。

高配当株投資のメリット④将来を予測しやすい

よく言われるのは「半年後の株価は予測できないが、半年後の配当金は予測できる」ということです。

配当金は、「配当金をもらえる権利が確定する日」の2~3か月後にもらえることが多いです。

つまり、もらえる日の2~3か月前にはもらえる額が分かるのです。

また、予想配当利回りという言葉があり、企業は予想配当利回りを守ろうとするので、もう少し先の配当金も予想できます。

予想配当利回りって何?

どうやって知ることができるの?

予想配当利回り = 予想年間配当額 ÷ 株価 で算出され

決算短信で確認することができます!

上場企業の場合、年度のはじめに業績や配当の計画を発表しますが、配当の計画が予想年間配当額にあたります。

そして、その企業の計画はどこでみるのかというと手段の一つが決算短信です。

決算短信とは、企業の決算発表の内容をまとめた書類のことです。

最も正式な書類は有価証券報告書という書類になるのですが、決算の3カ月以上後にしか発表されないため、決算結果などをなるべく早く投資家へ知らせるために、証券取引所から企業に対して要請がいき、企業が作成するのが決算単信です。

決算短信は決算後、1~2カ月後に証券取引所やメディアに発表されます。

また、IRの一環として、多くの企業が自社のホームページで決算短信を掲載しています。

IR (Investor Relations)とは、企業が株主や投資家に対し、財務状況など投資の判断に必要な情報を提供していく活動全般を指します。

まとめると、一つの企業の予想配当利回りを知るには、

- 企業のHPの投資家情報もしくはIR:簡単に概要を知ることができる

- 決算短信:詳細な情報を知ることができる

- 有価証券報告書:もっと詳細を知れるが遅い。

となります。

高配当株投資をおすすめする人

上記のメリット・デメリットを踏まえると非課税枠フル活用後に高配当株投資をお勧めする人は以下のような人です。

- 配当金を得ることで「今」不労所得が欲しい人

- 中長期で株を保有できる人

- 銘柄選定を勉強する気がある人

- 資産の最大化よりも配当金を重視する人

- リスク許容度が高い人

高配当株投資をおすすめしない人

上記のメリット・デメリットを踏まえると非課税枠フル活用後に高配当株投資をお勧めする人は以下のような人です。

- 投資に時間を使いたくない人(銘柄選定の勉強をしたくない)

- 配当金は再投資して資産の最大化を狙いたい人(こういう人はインデックス投資買い増しがおすすめ)

- 短期で資産を2倍、3倍に増やしたい人

- リスク許容度が低い人

- 罠銘柄に引っ掛かりたくない人

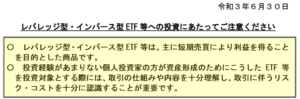

高配当株投資を始める際の注意点

私は未来も大事だけど、今も大事にしたいから、私は高配当株投資に興味あるわね!

ここまでの説明で、「高配当株投資が向いている」もしくは「高配当株投資を始めたい」と思っている人に向けて、高配当株投資の始め方の解説をします。

しかし、その前提として理解しておくべき注意点がありますので、まずはそこから述べていきます。

【高配当株投資の注意点①】セクターを分散させる

セクターって何?

ざっくり言うと「業種」のことだよ!

同じセクターの銘柄は同じような値動きになることがあるから

分散させておくことをおすすめするよ!

分散投資してたと思ってたら全部同じセクターで

全然分散できてなかったー!!!

ってのを防ぐためってことね!

セクターとは主に株式相場や株式市場を分析する際、便宜上区分するグループのことです。

セクターは業種や発行株数、テーマごとに分ける場合もありますが、ここで言うセクターとは業種分類のことです。

日本株はTOPIXの業種区分では17のセクターに、東証の業種区分では33のセクターに分類されています。

例えば高配当株である「三井住友フィナンシャルグループ」と「三菱UFJフィナンシャルグループ」は銀行という同一のセクターになります。

同じセクターに属する銘柄は似たような値動きをすることが多いため、分散のため複数の会社に投資していたとしても、セクターが同じ場合、リスクが分散されていないことが多いのです。

そのため、高配当株投資はセクター分散をして、リスクに備える必要があります。具体的には一つのセクターが全体に占める割合は最大でも20%程度にするとよいでしょう。

分散は分かったけど、こんなにたくさんセクターがあるとどこから買い始めたらいいか分からないわね。

結局色んなセクターの銘柄を買うとして、最初買うのにおすすめはないの?

高配当株投資に向いているセクター

この考え方は米国高配当株におけるディフェンシブの考えを応用していますが、日本の高配当株にも応用が利く考え方だと思っているので参考までに触れておきます。

以下のセクターは不況に強いと言われています。

- 生活必需品セクター:日々の生活に欠かせないものを扱う企業の集まり

- ヘルスケアセクター:医療や健康維持に関連する企業の集まり

- 公益事業セクター:電力などの生活インフラに関わる企業の集まり

上記は不況に比較的強いと言われるのは、好況でも不況でも生活に必須であるためです。

ここから手を付けてみるっていうのもアリね!

【高配当株投資の注意点②】罠銘柄を避ける

配当利回りが高いが、将来的に減配や株価の下落リスクの高い銘柄を罠銘柄と呼んでいます。

高配当株投資の銘柄選定は、「よい銘柄を見つける」というよりは「罠銘柄に引っ掛からない」という感覚で行ったほうが良いかもしれません。

でも、どうやって見極めたらいいの?

国内高配当株投資の選び方の基準9選

罠銘柄を避けるためには以下の指標でふるいにかけていきます。

国内高配当株の選び方①売上高(営業利益、収益)

売上高で重要なポイントは、①右肩上がりか ②増減が激しすぎないか の2点です。

毎年安定して利益を上げられない会社とは業績が不安定な会社ということです。

業績が不安定な会社は安定して配当金を払うことは難しいですよね。

国内高配当株の選び方②営業利益率

営業利益率とは、売上高から売上原価や販売費、一般管理費を差し引いた営業利益の売上高に対する割合のことです。

これにより本業からどのくらい効率的に利益を出せたかが分かるのです。

営業利益率とは、利益を出す力を示す指標です。営業利益率が高い企業は、経営が安定しているといわれています。

営業利益率が高いということは

- 売り上げを上げるノウハウがある

- 支出を減らすノウハウがある

といったような、市場における競争優位性を持っている可能性が高い安定した企業である可能性が高いです。

営業利益率の平均は約7%、10%以上なら優秀、5%以下なら私なら買わないといった感じです。

国内高配当株の選び方③EPS(一株当たり利益)

EPS(1株当たり利益)は、当期純利益(会社が1年間にあげた利益)÷発行済株式総数で求めます。

経常利益や営業利益ではなく「当期純利益」で計算する理由は、当期純利益が株主への配当の原資となるからです。

発行株数で割る理由は自分の取り分を確認するためです。

同じ1億円の当期純利益を出した2社があるとし、A社は発行株数が10万株、B社が20万株だった場合、同じ利益でも一株当たりの利益は以下のようになります。

| A社のEPS=1億円÷10万=1,000円/1株 B社のEPS=1億円÷20万=500円/1株 |

つまり、A社の方が一株当たり利益が高く、その利益が配当金の原資となるため、PERが高いほうが高い配当金を得やすい傾向にあると言えます。

もちろんEPSは高いほうがいいのですが、それ以上に重要なのは右肩上がりであることです。

EPSはその数値だけでなく「成長率」も重視されます。

なぜなら、EPSが成長することは一株当たりの利益が成長していることを指しており、将来株価が上がることが期待できます。

| EPS成長率(%) = (当期EPS-前期EPS) / 前期EPS ×100 |

|---|

EPS成長率が0%を超えれば成長、0%未満であれば後退と判断することができます。

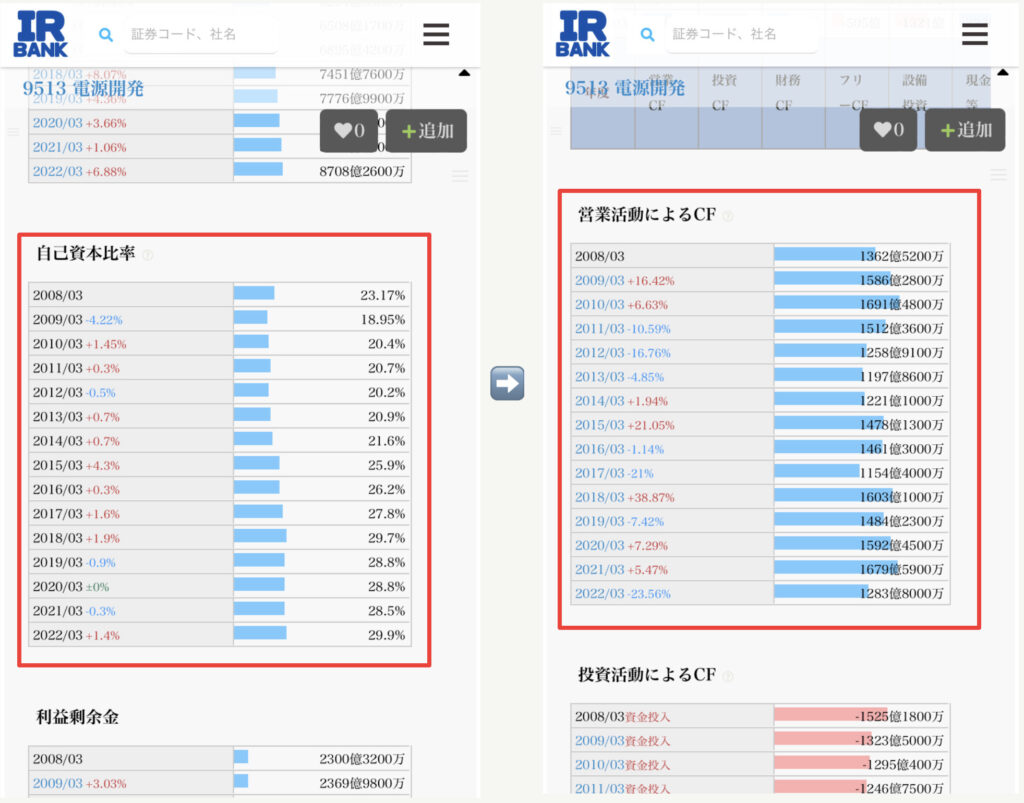

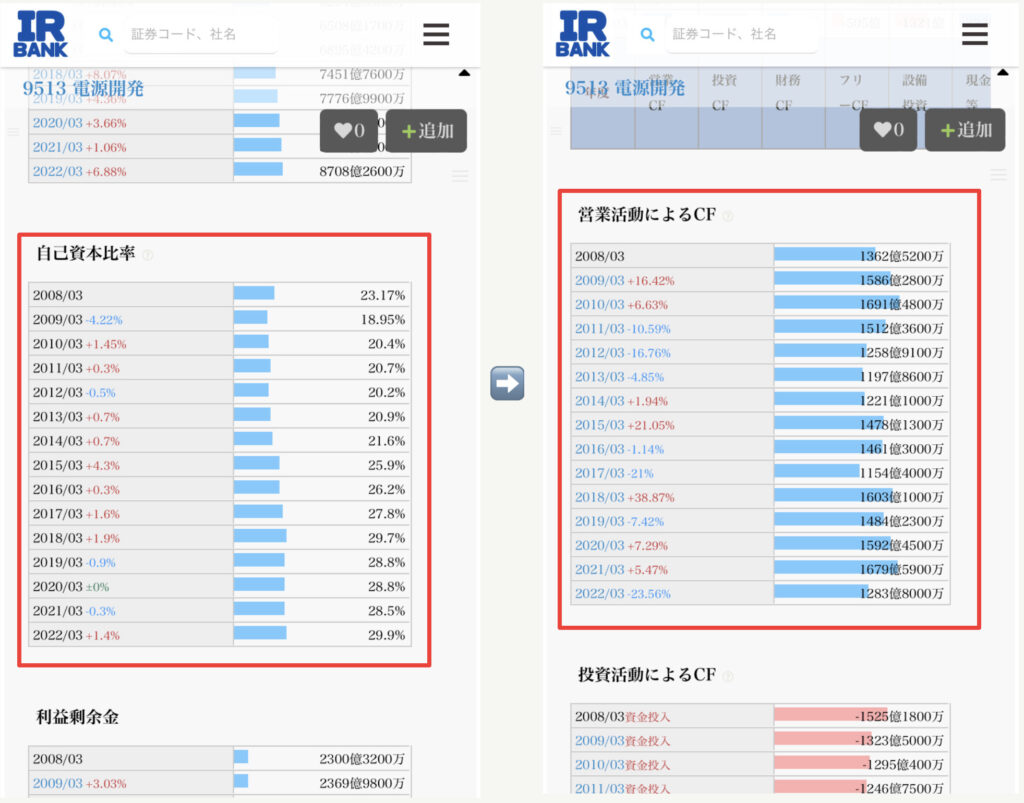

国内高配当株の選び方④自己資本比率

自己資本比率とは 自己資本比率は会社の財務面における安全性を見るための指標で、負債および純資産の合計額(総資本)に占める純資産の割合のことです。

自己資本比率が高ければ高いほどつぶれにくい会社ということです。

自己資本比率が40%以上の会社が10年以内につぶれる確率は3.5%というデータもありますので、自己資本比率は最低でも40%以上は欲しいところでしょうか。

国内高配当株の選び方⑤営業キャッシュフロー

キャッシュフローは、「営業活動によるキャッシュフロー」、設備投資などの「投資活動によるキャッシュフロー」、資金調達などの「財務活動によるキャッシュフロー」の3つの項目に分けられます。

営業活動によるキャッシュフローとは、商品の仕入や販売など、主に営業活動による現金収支を表したものです。

営業キャッシュフローがマイナスになる企業は 収入<支出 ということですから、大きなリスクをとって活動している可能性があります。

そういった企業は配当金に資金を回している余裕もなくなる可能性があり、安定した配当収入を得るのが目的の高配当株投資ではマイナスに働きます。

基本的には毎年黒字であることが望ましいです。

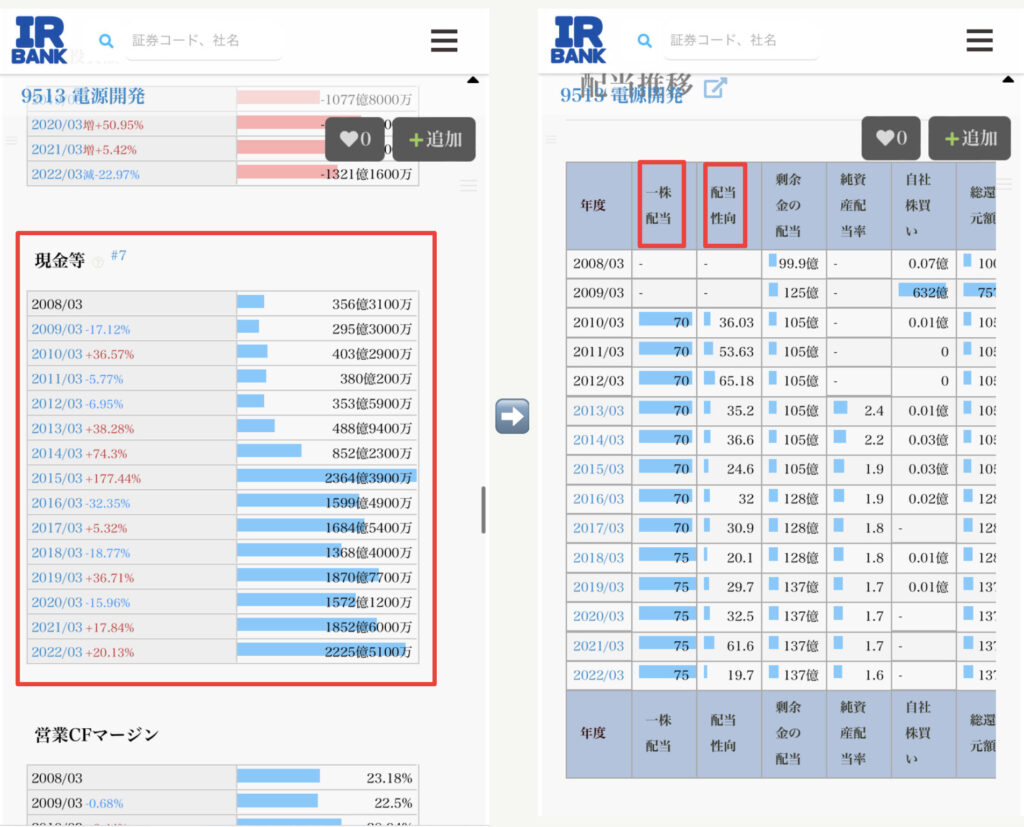

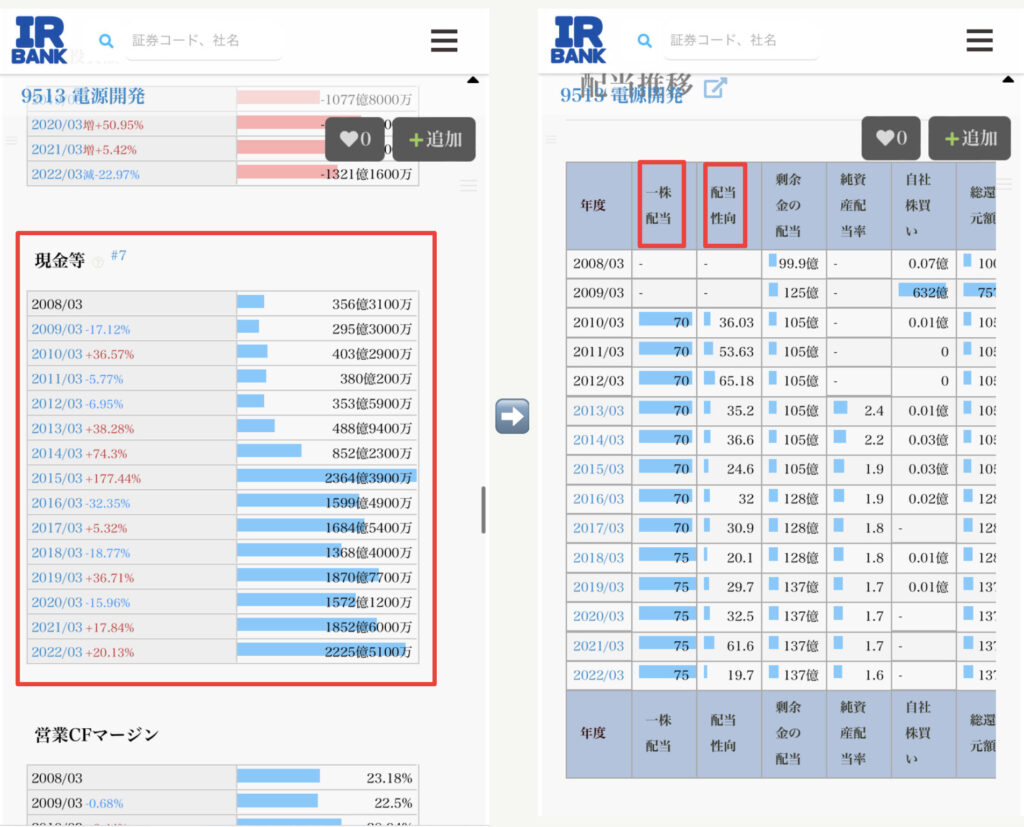

国内高配当株の選び方⑥現金等

現金の多さは企業にとって剣にもなるし、盾にもなります。

不景気の時でも現金があれば乗り切れますし、チャンスがあれば大きな事業投資に乗り出すこともできます。

国内高配当株の選び方⑦一株当たり配当金

一株当たりいくらの配当金を支払っているかを測定する指標です。

重要なポイントは、過去減配や無配がないかという配当金の安定性と、配当金が右肩上がりかという配当金の成長性です。

国内高配当株の選び方⑧配当性向

配当性向とは、会社が税引後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示す指標です。 配当性向は、1株当たり配当額を1株当たり当期純利益で除して求められます。

配当性向は前述の例のようにたこ足配当されていないかを判断する指標になります。

一般的に配当性向は70~80%を超えてくると、企業が無理して配当を出している領域です。

無理をしているということは、長続きしないということです。

国内高配当株の選び方⑨PBR

PBRとはPrice Book-value Ratioの略で、株価が1株当たり純資産(BPS:Book-value Per Share)の何倍まで買われているか、すなわち1株当たり純資産の何倍の値段が付けられているかを見る投資尺度です。

現在の株価が企業の資産価値(解散価値)に対して割高か割安かを判断する目安として利用され、低いほうが割安と判断されます。

例えば、PBRが1倍未満であれば、1円の価値があるもの(あくまで、会計理論上の株主価値です)を1円未満で買えるということになります。

将来的な成長を期待されている株式は、その期待が株価に織り込まれPBRが2倍や3倍になります。

そのような株式を購入した場合、市場が期待する成長を裏切ってしまうと株価が大きく下落していきます。元本割れのリスクを抑えるためには、購入時の株価に過度な成長期待が織り込まれていないことが重要です。

一方で、低PBR=成長期待がない(人気がない)ということなので、増配チャンスが乏しい等のデメリットもあります。「将来、不測の事態により株の換金を迫られる事態にはならない」「絶対にキャピタルロスの状態では売らない」という自信があれば、実現しえない元本割れリスクを気にするよりも、増配し続けられる(減配しない)可能性の高い企業を選ぶべきです。この場合、PBRはそれほど重要な判断材料にはなりません。

見極めのポイントは分かったけど、具体的にそれをどう調べたらいいの?

【画像付】具体的な高配当株探しの4ステップ

高配当株の探し方(罠銘柄の避け方)については具体的な例を出した方が分かりやすいかと思いますので、私が投資している企業の一つである9513電源開発を例に出して解説します。

STEP1:配当利回りランキングで高配当株リストを入手

まずは高配当株の一覧を入手します。大前提として、この中には罠銘柄も含まれていると思ってください。

配当利回りランキングはGoogleで「配当利回りランキング」と検索すれば出てきます。

「みんかぶ」「stockweather」「Yahoo!ファイナンス」などの配当利回りランキングがヒットします。

どこを使ってもいいのですが、私は「Yahoo!ファイナンス」を使っています。

その中から気になる企業の過去の業績を調べます。

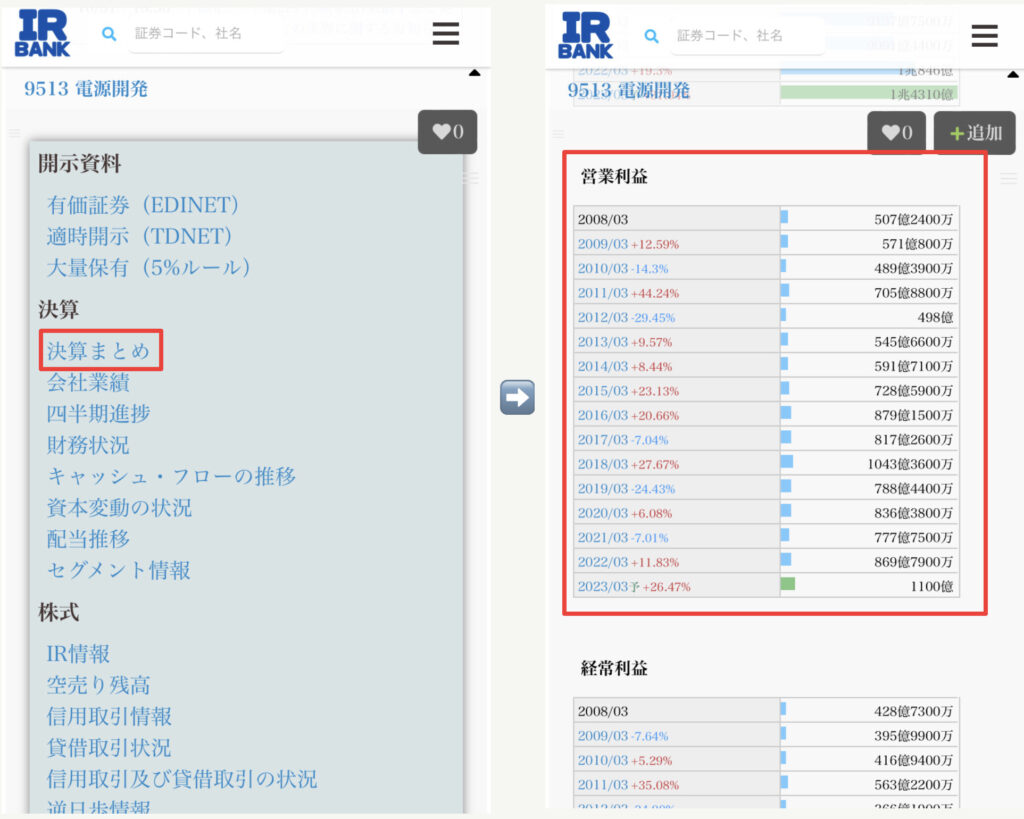

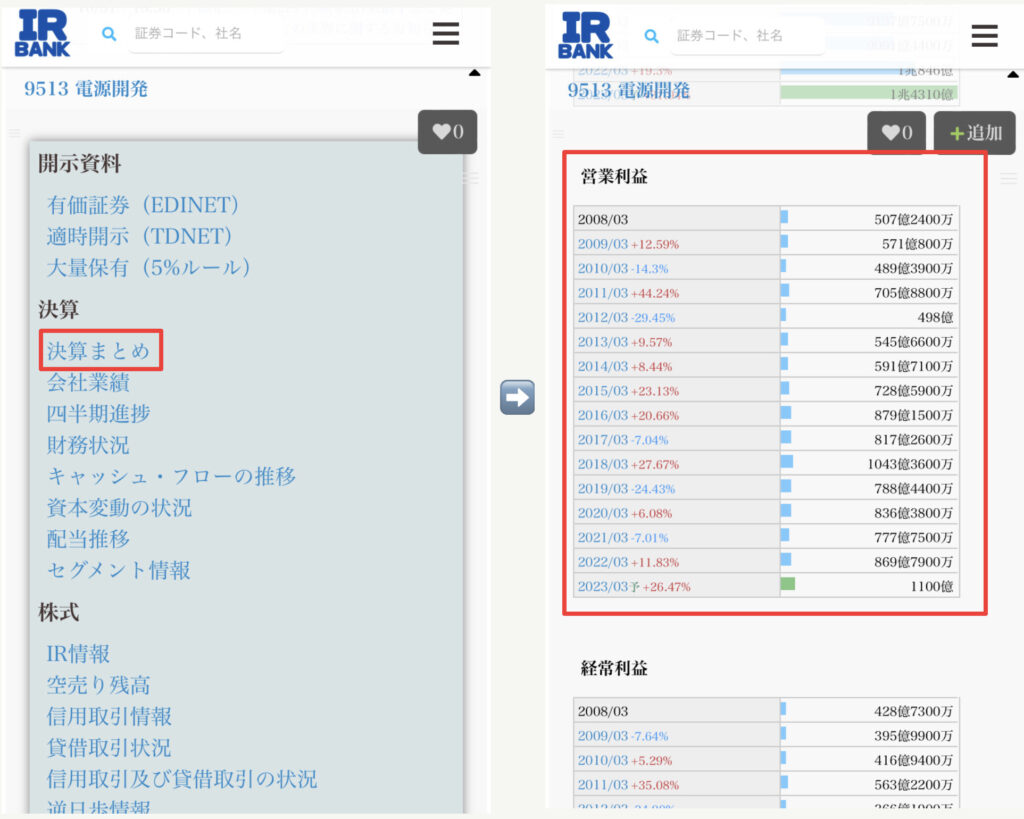

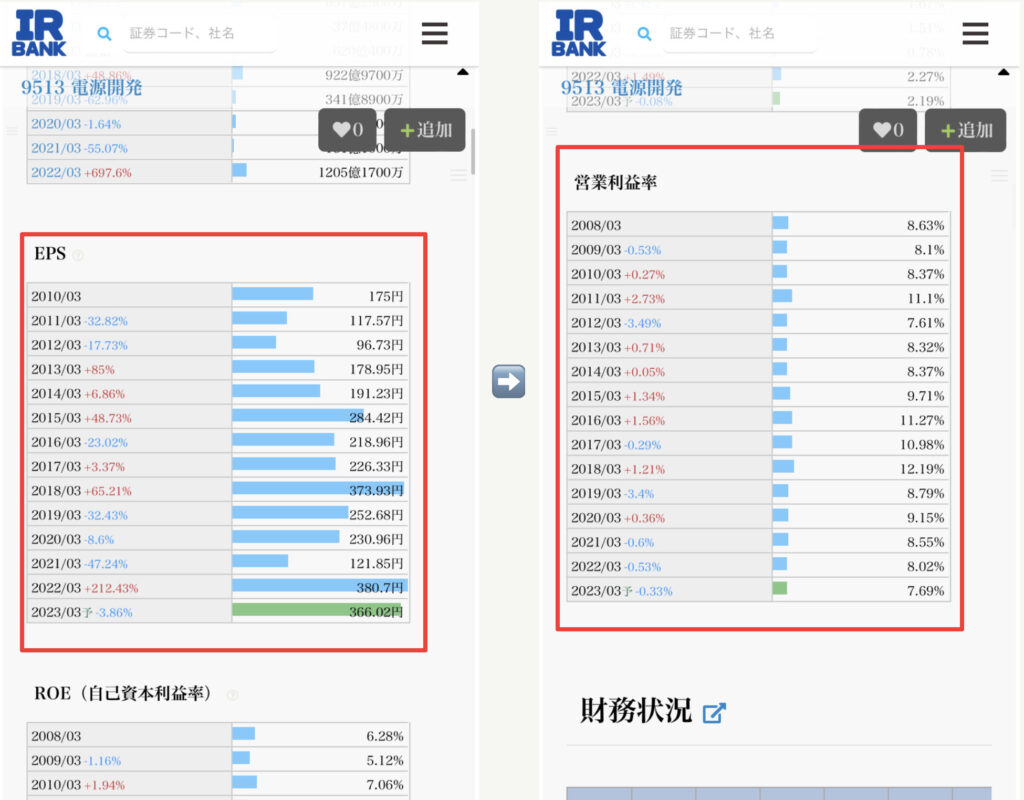

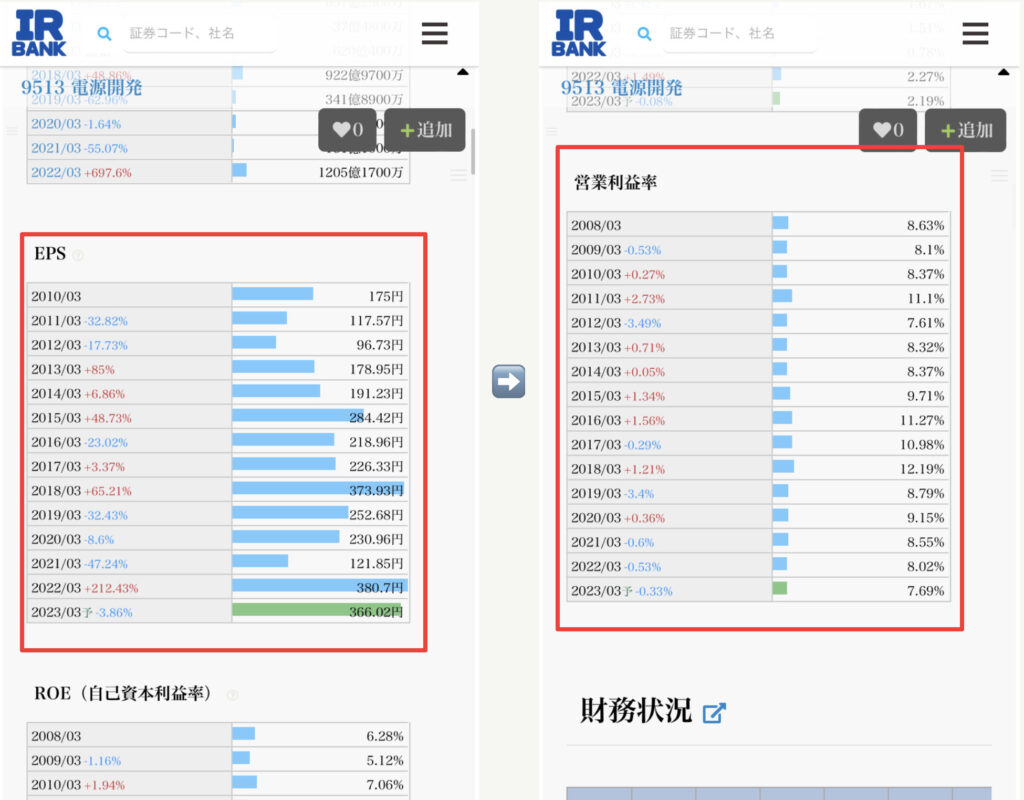

STEP2:IR BANKを使って、過去の業績を調べる

過去の業績を調べるにはIR BANKを使用します。

①:検索エンジンで「IR BANK」と検索すると画面の一番上に検索窓がありますので、配当利回りランキングで気になった銘柄を検索します。画像では例として「電源開発」と入力しています。

②:画面赤枠の企業名をタップします。

①:「決算まとめ」をタップします。

②:営業利益が右肩上がりかチェックします。

①:EPSが右肩上がりかチェックします。

②:営業利益率が平均の7%と比較して高いか低いかチェックします。10%以上なら優秀、5%以下なら私ならやめておきます。

①:自己資本比率をチェックします。資本比率は最低でも40%以上は欲しいところですので、その点でいうと電源開発は当てはまりません。

②:営業活動によるCFをチェックします。毎年黒字であることをチェックします。

①:現金をチェックします。

②:一株当たりの配当と配当性向をチェックします。配当が安定しているか、右肩上がりか、配当性向は無理していないか(70%以上になっていないか)をチェックします。

①:画面下の「PBRチャート」をタップします。

②:PBRで割安かどうかを確認します。

STEP3:企業HPで最新の業績を見る

過去の情報を調べたら、最新の業績もチェックします。

検索エンジンで「企業名 IR」で検索するとその企業の投資家情報ページが出てきます。

そのページの中で探すのは「決算プレゼンテーション資料」です。

決算プレゼン資料で見るべき内容はIRバンクで見た内容と同じです。

グラフがたくさん使われているのである程度見やすくなっていることが多いです。

STEP4:投資を決定したら購入する

いろいろな検討をして投資することを決定したら、投資します。

ただ、個別株を単元購入するにはまとまった資金が必要で、分散も考えると投資初心者の多くは資金が足りず、単元購入が難しい場合があります。

そこで活用可能なのが単元未満株です。

単元未満株の購入は投資目的によってどの証券口座がおすすめか若干異なってきます。

見極めのポイントも手順も分かったけど、すごく時間がかかりそうね。

それは仰る通りだと思います!投資初心者の場合、安全を期そうとするとこれらを調べるのも時間がかかるし、投資元金も必要だしね!

だから比較的時間がかからず、少額から始められるインデックス投資を先におすすめしているんだよ!

高配当株投資におすすめの証券口座

単元未満株の購入は投資目的によってどの証券口座がおすすめか若干異なってきますが、高配当株投資に関しては、おすすめの証券会社はSBI証券です。

詳細は以下の記事で詳しく解説しています。

まとめ

この記事では

- NISA、iDeCoなどの非課税枠フル活用を達成している

- 家計の見直しが済んでおり、毎月数万円の余剰資金が生まれている

- 生活防衛資金の確保が済んでいる(ざっくり生活費の半年~2年分の現金)

これらの前提条件をすべてクリアしている方に向けて、NISA、iDeCoの後の投資先として「国内高配当株投資」という選択肢を解説しました。

他の選択肢とも比較して、自分に向いているのか、自分の投資目的に合っているのかという視点から検討することをお勧めします。

以上参考になれば幸いです。

コメント